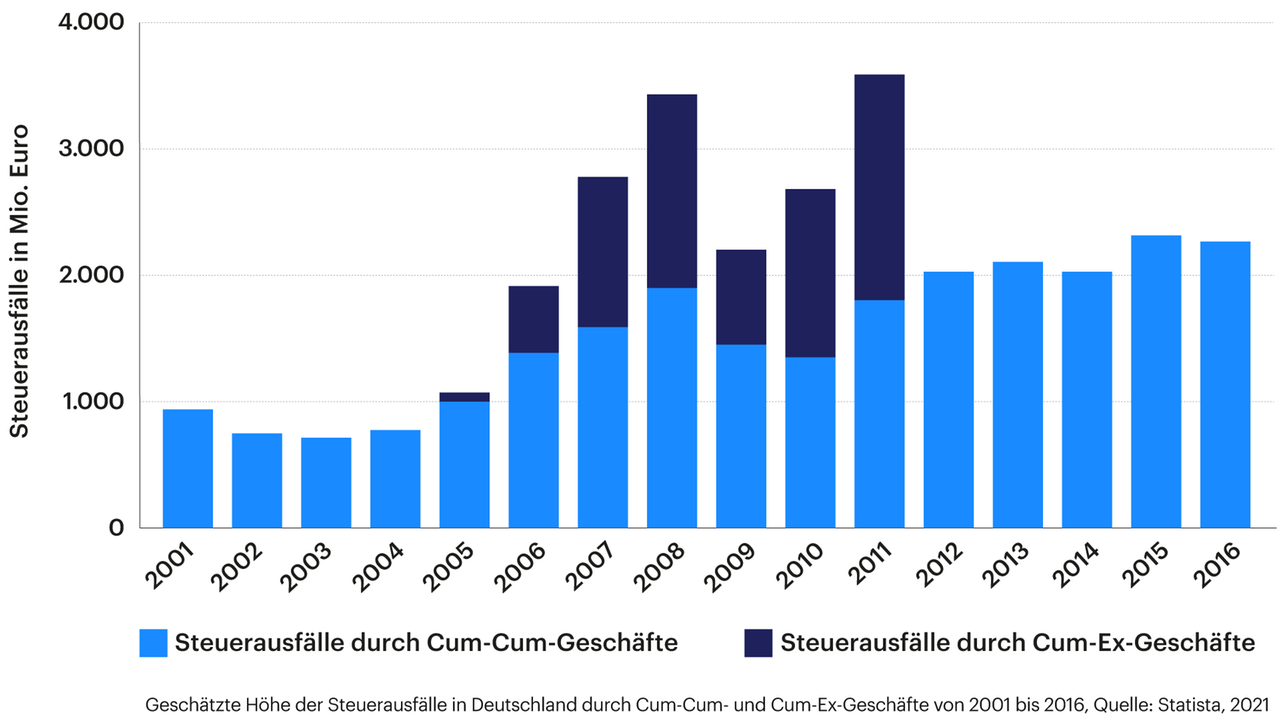

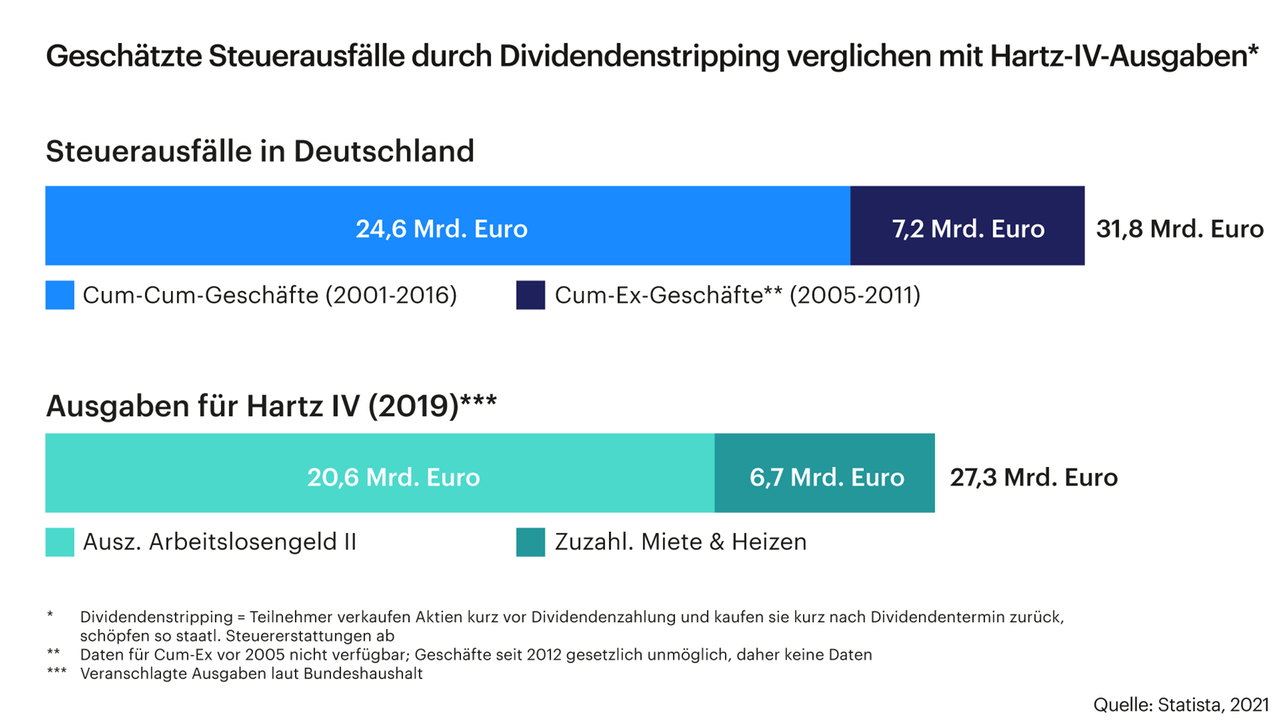

Seit Jahren ermitteln mehrere Staatsanwaltschaften und Gerichte, um einen der größten Steuerskandale der deutschen Nachkriegsgeschichte aufzuklären: Banker, Anwälte, Investoren haben von 2001 bis 2016 den deutschen Staat mit Steuertricks und Aktiengeschäften um Milliardensummen betrogen: durch das klassische Cum-Ex-Geschäft um mindestens 10 Milliarden Euro und mit den verwandten und später ausgeführten Cum-Cum-Geschäften um weitere 20 Milliarden Euro.

Die rechtliche Aufarbeitung gestaltet sich schwierig. Im Frühjahr 2024 kündigte die Chefermittlerin überraschend ihren Rückzug an, Ende Juni 2024 wurde ein prominentes Verfahren eingestellt.

Was sind Cum-Ex-Geschäfte?

Inhaltsverzeichnis

- Was sind Cum-Ex-Geschäfte?

- Was versteht man unter Cum-Cum-Geschäften?

- Warum kündigte Cum-Ex-Chefermittlerin Anne Brorhilker?

- Welche Bedeutung hatte das BGH-Urteil vom Juli 2021?

- Welche Rolle spielte Hanno Berger?

- Welche Rolle spielte Olaf Scholz?

- Was wurde bisher getan, um Cum-Ex-Geschäfte zu unterbinden?

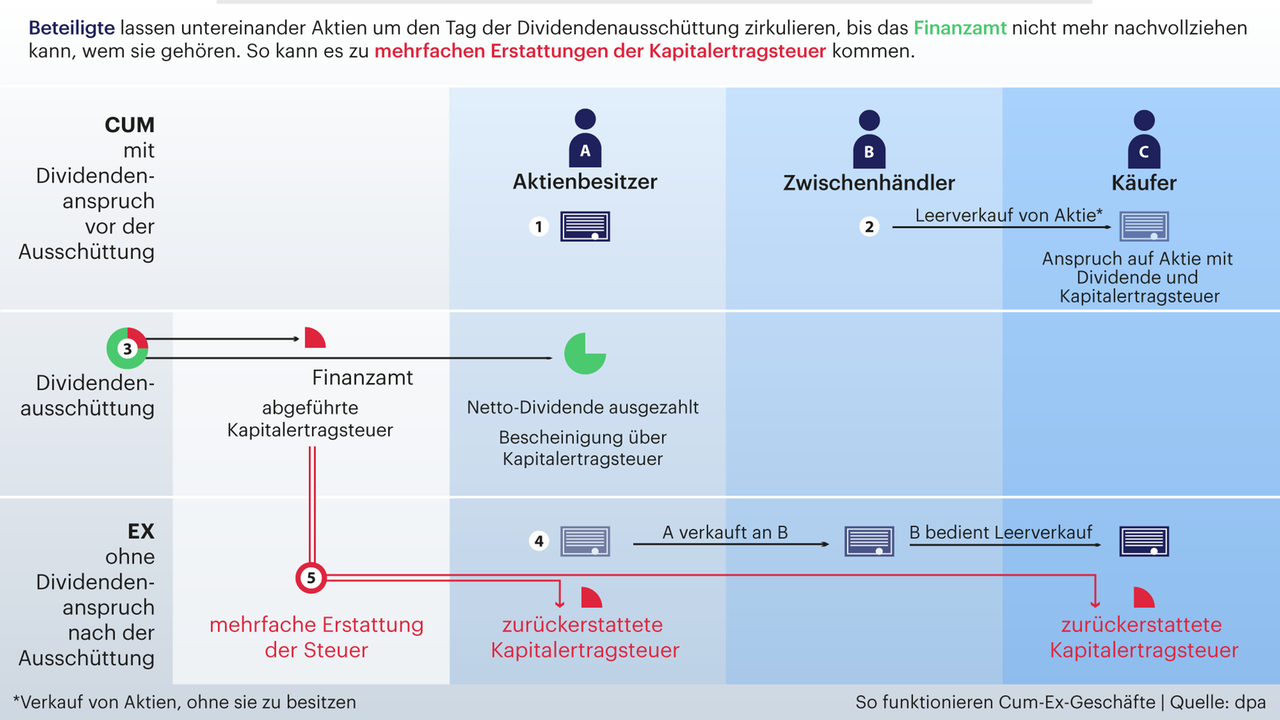

Cum-Ex-Geschäfte sind eine bestimmte Form von Aktiendeals um den Dividendenstichtag einer Aktiengesellschaft herum. Investoren und Banken handeln Aktien eines DAX-Konzerns mit ("cum") und ohne ("ex") Dividende, also der Gewinnbeteiligung der Anleger. Auf die Dividende wird bei Privatpersonen automatisch eine Kapitalertragssteuer in Höhe von 25 Prozent erhoben. Institutionelle Investoren, wie zum Beispiel Fonds oder Banken, sind von der Steuer ausgenommen. Sie können sie vom Staat zurückfordern.

Bei Cum-Ex-Geschäften werden Steuern gleich mehrfach zurückgefordert. Dabei machen es die handelnden Akteure dem Staat schwer zu entscheiden, wer Anspruch auf diese Steuerrückerstattung hat. Wem die Aktien wann gehörten, konnten Finanz- und Aufsichtsbehörden lange nicht nachvollziehen.

Beispiel für Cum-Ex-Deals mit drei Akteuren:

Eine Aktiengesellschaft steht kurz vor ihrem Dividendenstichtag. Großinvestor A hält ein Aktienpaket dieser Aktiengesellschaft. Die Aktien sind aktuell vergleichsweise viel wert, da die Dividende noch eingepreist ist. Käuferbank B kauft nun Aktienpakete dieser Aktiengesellschaft als Leerverkäufe von einem dritten Akteur C (nicht von A!). Das heißt: Leerverkäufer C hat zu diesem Zeitpunkt die Aktien (noch) nicht in seinem Besitz. A kassiert am Stichtag die Dividende und zahlt darauf Steuern. Dafür bekommt er eine Bescheinigung. Mit dieser kann er unter bestimmten Bedingungen die Steuern wieder zurückfordern und tut das auch.

Nachdem die Dividende ausgezahlt wurde, hat die Aktie an Wert verloren. Jetzt kauft Leerverkäufer C sich die Aktien von Großinvestor A zu dem aktuell geringeren Wert (minus Dividende). Leerverkäufer C liefert dann die Aktien an Käuferbank B und zahlt dieser wegen des Wertverlusts einen Ausgleich. Diese Entschädigung entspricht aber wiederum nicht der vollen Höhe der Dividende, sondern der Netto-Dividende (Dividende minus der Kapitalertragssteuer). Leerverkäufer C macht also ein gutes Geschäft.

Die Käuferbank B hat aber auch keinen Verlust: B bekommt eine Steuerbescheinigung für die vermeintlich abgeführte Kapitalertragssteuer (sie hatte ja ursprünglich Cum-Aktien gekauft) und holt sich ihr fehlendes Geld durch die Rückerstattung vom Staat zurück. Die Käuferbank B verkauft die Aktien wieder an Großinvestor A zu dem Preis, zu dem A sie an den Leerverkäufer C verkauft hat. Käuferbank B und Aktionär A können sich so die vermeintlich gezahlten Steuern insgesamt zweimal zurückerstatten lassen und sich die "Rendite" durch Provisionen und Beraterhonorare untereinander aufteilen.

So funktionieren Cum-Ex-Geschäfte

Was versteht man unter Cum-Cum-Geschäften?

Cum-Cum-Geschäfte laufen ähnlich ab. Hier geht es aber darum, Steuerregeln für ausländische Inhaber deutscher Aktien zu umgehen. Ein ausländischer Inhaber deutscher Aktien, zum Beispiel ein Pensionsfonds in den USA, kann keine Erstattung der Kapitalertragsteuer beantragen. Deshalb verleiht er seine Aktien kurz vor dem Dividendenstichtag an eine deutsche Bank oder einen Spezialfonds, die die Steuer zurückfordern können. Kurz nach der Ausschüttung wird die Leihe beendet und die deutsche Bank zahlt einen vereinbarten Leihbetrag, der niedriger ist als die Dividende.

Steuerausfälle durch Cum-Cum- und Cum-Ex-Geschäfte

Warum kündigte Cum-Ex-Chefermittlerin Anne Brorhilker?

Im April 2024 kündigte Cum-Ex-Chefermittlerin Anne Brorhilker überraschend und verband das mit Kritik an der politischen Aufarbeitung des Steuerskandals. Unter Leitung der Kölner Staatsanwältin wurde in rund 120 Verfahren gegen 1700 Beschuldigte ermittelt. Die Staatsanwaltschaft Köln ist bundesweit federführend bei der Aufarbeitung des Skandals.

Brorhilker sagte dem Westdeutschen Rundfunk, sie sei „überhaupt nicht zufrieden damit, wie in Deutschland Finanzkriminalität verfolgt wird“. Dies lasse sich in einem Satz zusammenfassen: "Die Kleinen hängt man, die Großen lässt man laufen." Die Generalstaatsanwaltschaft Köln äußerte sich nicht zu den Gründen für die Kündigung. Der Rechtsanwalt Eckart Seith, einer der entscheidenden Whistleblower im Cum-Ex-Skandal, sagt, Brorhilker habe der Rückhalt in ihrer Behörde gefehlt.

Die bisherige Staatsanwältin erklärte, auch elf Jahre nach Bekanntwerden der ersten Cum-Ex-Fälle seien Steuerdiebstähle nicht gestoppt, es gebe Cum-Ex-Nachfolgemodelle. Es brauche mehr Personal in der Strafverfolgung und eine zentrale bundesweite Behörde zur Bekämpfung von Finanzkriminalität. Eine solche Behörde ist zwar im Aufbau, wird jedoch von Experten wie Seith als unzureichend gesehen.

Verfahren gegen Ex-Warburg-Manager Olearius eingestellt

Brorhilker kündigte an, als Geschäftsführerin zur Nichtregierungsorganisation „Bürgerbewegung Finanzwende“ zu wechseln. Dort könne sie Finanzkriminalität effektiver bekämpfen. Gerhard Schick, Vorstand von „Bürgerbewegung Finanzwende“, kritisierte in Bezug auf den Cum-Ex-Skandal: „Bisher haben viel zu wenig Staatsanwaltschaften die entsprechenden Verantwortlichen in den Banken angeklagt und vor Gericht gebracht.“

Ein prominentes Verfahren gegen den ehemaligen Chef der Hamburger Privatbank Warburg, Christian Olearius, wurde am 24. Juni 2024 vom Landgericht Bonn einstellt. Grund war der angeschlagene Gesundheitszustand des 82-jährigen Angeklagten. Finanzexperte Schick sagte dazu, Verfahren wie gegen Oliarius wirkten abschreckend für künftige Banker.

Welche Bedeutung hatte das BGH-Urteil vom Juli 2021?

Das Urteil des Bundesgerichtshofs vom 28. Juli 2021 war richtungsweisend. Die Richter entschieden erstmals, dass es sich bei den Cum-Ex-Geschäften von Investoren und Banken um strafbare Steuerhinterziehung handelt. Auch die Gewinne aus den Geschäften können seitdem eingezogen werden.

Mit dem Grundsatzurteil bestätigte das Gericht auch die Verurteilung zweier Aktienhändler wegen Steuerhinterziehung beziehungsweise Beihilfe zur Steuerhinterziehung. Außerdem wurde die Warburg Bank verurteilt, 176 Millionen Euro an die Staatskasse zu zahlen.

Am 11. August 2022 bestätigte ein Sprecher der Staatsanwaltschaft Bonn einen entsprechenden "Handelsblatt"-Bericht, dass die Behörde Zahlungsaufforderungen in Höhe von fast 191 Millionen Euro an die Warburg-Bank und einen britischen Aktienhändler verschickt habe. Etwa 176 Millionen Euro davon entfallen auf die Privatbank.

Einen Tag später hat die Staatsanwaltschaft Bonn die Einziehung der 176 Millionen Euro von der Warburg-Bank jedoch ausgesetzt. Ein Sprecher der Staatsanwaltschaft sagte am 12. August, das Geldinstitut habe geltend gemacht, diese Zahlungen im Rahmen des Steuerverfahrens bereits an das Finanzamt Hamburg geleistet zu haben. Dies werde vom Landgericht Bonn geklärt.

Ein Banksprecher betonte: "Mit den durch Warburg geleisteten Rückzahlungen an das Finanzamt in Hamburg (im Steuerverfahren) sind die wegen der sogenannten Cum-Ex-Aktiengeschäfte der Warburg Bank für die Jahre 2007 bis 2011 vom Finanzamt festgesetzten Steuern vollständig beglichen."

Im Cum-Ex-Komplex sind zahlreiche Strafverfahren vor deutschen Gerichten anhängig. Inzwischen wurden auch einige Täter verurteilt, so etwa der Steueranwalt und Cum-Ex-Architekt Hanno Berger zu acht Jahren Haft. Ein früherer Staranwalt der Großkanzlei Freshfields musste wegen Beihilfe zur schweren Steuerhinterziehung ins Gefängnis. Außerdem gab es Urteile gegen Ex-Beschäftigte der Maple Bank.

Doch auch mehr als ein Jahrzehnt nach der Hochphase ist der Skandal noch immer nicht strafrechtlich umfassend aufgearbeitet. Lücken existieren beispielsweise bei der Rolle namhafter Großbanken und ehemaliger Landesbanken.

Welche Rolle spielte Hanno Berger?

Der wohl prominenteste Fall im Cum-Ex-Komplex ist der des ehemaligen Steueranwalts Hanno Berger. Er ist zwar nicht Erfinder der Cum-Ex-Deals, gilt aber als eine Schlüsselfigur, weil er das Geschäftsmodell für Investoren geöffnet hat. Berger entzog sich zunächst jahrelang der Strafverfolgung, indem er in die Schweiz floh, im Februar 2022 wurde er ausgeliefert und der besonders schweren Steuerhinterziehung in drei Fällen angeklagt.

Vor dem Landgericht Bonn legte er im August 2022 ein Teilgeständnis ab. Er räumte ein, ab 2009 mit bedingtem Vorsatz gehandelt zu haben. Berger soll die Privatbank M.M. Warburg zur Aufnahme von Cum-Ex-Geschäften bewogen und maßgeblich geholfen haben, die nötigen Strukturen einzurichten. Zudem soll er gutgläubige Investoren angeworben haben. Berger selbst betrachtet die Cum-Ex-Geschäfte nicht als unrechtmäßig. Gegenüber dem „Handelsblatt“ hatte er gesagt, die Möglichkeit von doppelten Steuererstattungen sei eine Gesetzeslücke.

Im Dezember 2022 verurteilte ihn das Landgericht Bonn zu acht Jahren Haft. Am 30. Mai 2023 verurteile ihn das Landgericht Wiesbaden wegen Steuerhinterziehung zu einer Gesamtfreiheitsstrafe von acht Jahren und drei Monaten. Außerdem sollen aus seinem Vermögen Taterträge von 1,1 Millionen Euro eingezogen werden.

Berger scheiterte mit einer Revision gegen das Urteil vor dem Bundesgerichtshof und auch mit einer Verfassungsklage vor dem Bundesverfassungsgericht. Sein Anwalt kündigte im Februar 2024 an, Berger werde sich an den Europäischen Gerichtshof für Menschenrechte wenden.

Welche Rolle spielte Olaf Scholz?

Im Zusammenhang mit den Cum-Ex-Geschäften der Warburg-Bank ist auch Bundeskanzler Olaf Scholz in den Fokus geraten. Der SPD-Politiker war von 2011 bis 2018 Erster Bürgermeister von Hamburg. Dort geht ein Parlamentarischer Untersuchungsausschuss der Bürgschaft nun der Frage nach, ob Scholz damals seine schützende Hand über die Warburg-Bank gehalten hat. Die Generalanwaltschaft Hamburg sieht bislang noch keinen Anlass für Ermittlungen gegen Scholz.

Die Union im Bundestag forderte einen Untersuchungsausschuss zur Rolle von Scholz in der Warburg-Affäre. Die Ampel-Parteien verhinderten das im Juli 2023. CDU und CSU sind dagegen im September 2023 vor das Bundesverfassungsgericht gezogen.

Was wurde bisher getan, um Cum-Ex-Geschäfte zu unterbinden?

Das Bundesfinanzministerium betonte gegenüber dem Dlf: "Die Finanzverwaltung verfolgt mit Nachdruck die Aufklärung einschlägiger Cum-Ex-Gestaltungen." Seit Anfang 2020 gebe es beim Bundeszentralamt für Steuern die "Sondereinheit gegen Steuergestaltungsmodelle am Kapitalmarkt". Mit dem "Gesetz zur Modernisierung der Entlastung von Abzugsteuern und der Bescheinigung der Kapitalertragsteuer" will man die Transparenz bei Dividendenzahlungen erhöhen.

Zudem gibt es seit 2011 neue Auszahlungsregeln. Die Aktiengesellschaften überweisen seither die Dividenden brutto an die Deutsche Börse, welche sie an die Depotbanken verteilt. Diese Depotbanken führen die Kapitalertragssteuer ans Finanzamt ab. "Und nur wer Steuer abführt, darf auch eine Bescheinigung ausstellen und damit fällt sozusagen das in eine Hand", erklärte der Mannheimer Betriebswirt Christoph Spengel.

og, abr