"Sag mir, wo mei Groschen sind. Wo sind sie geblieben...?"

Es klang wie ein Happening, aber es war oft verzweifelter Ernst: Deutsche Sparer, die vor sieben Jahren ihr Leid und ihren Frust öffentlich machten. Sie hatten Zertifikate der Lehman-Bank gekauft und geglaubt, sie besäßen damit ein Guthaben.

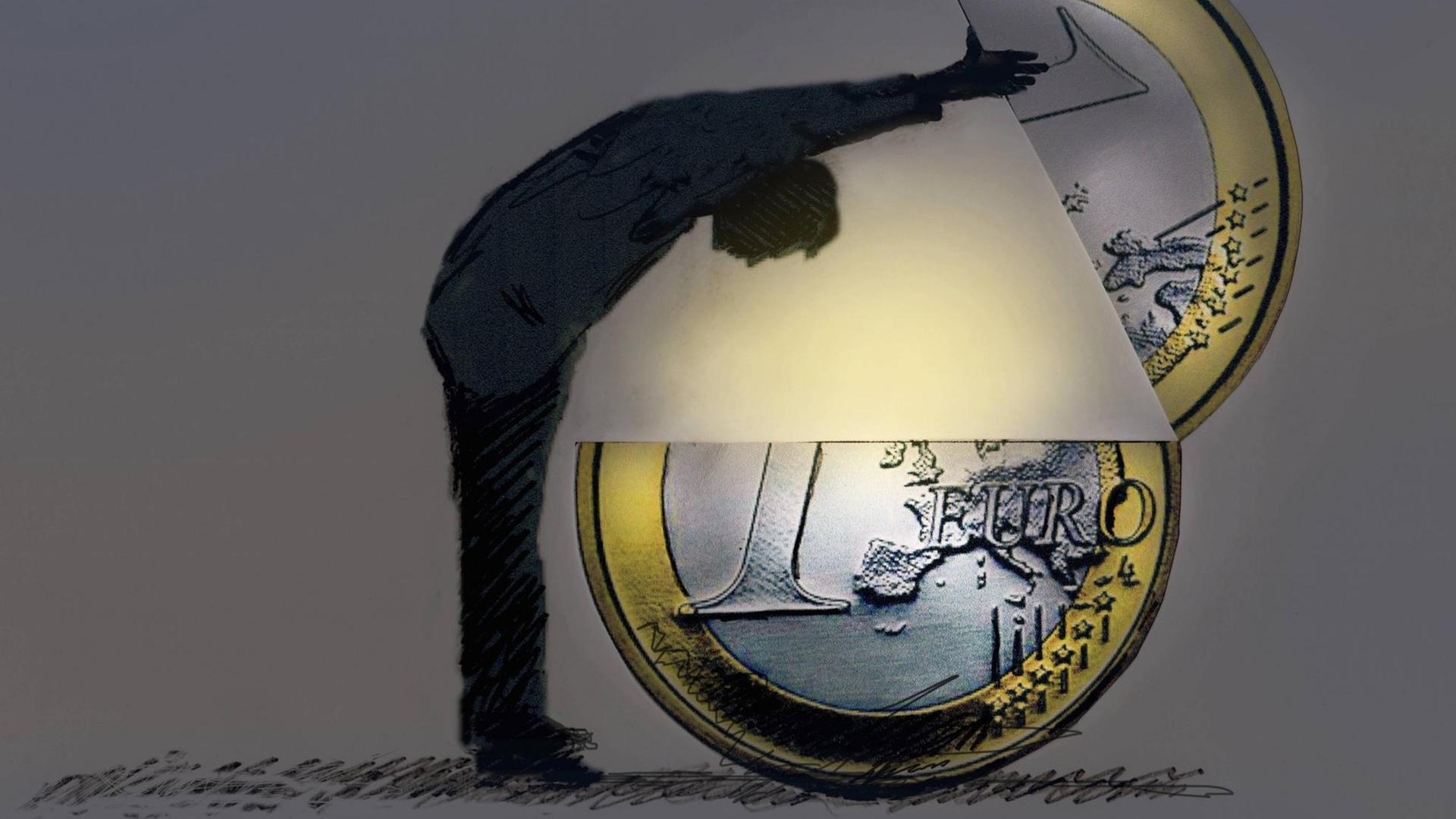

Andere, vor allem Sparer in Zypern, hatten Geld bei Banken eingezahlt. Und als die pleite gingen, wurden nach einigem Hin und Her nur Sparguthaben von bis zu 100.000 Euro garantiert - der Rest war verloren. Erst da wurde vielen klar: Wer Banken Geld gibt, gibt ihnen Kredit. Und wenn der Kreditnehmer, also die Bank, nicht mehr flüssig ist, zahlt sie den Kredit nicht zurück. Das vermeintliche Sparguthaben ist weg.

Gut 100.000 Euro sind gesetzlich abgesichert, durch die Sicherungssysteme der hiesigen Kreditwirtschaft auch mehr, aber das Prinzip - auch Guthaben sind Kredit - wurde durch die Finanzkrise vor bald zehn Jahren brachial bewusst. Und sie hat Aaron Sahr inspiriert, über "Das Versprechen des Geldes" zu schreiben:

"Ich habe damals angefangen, mich mit diesem ganzen undurchsichtigen System aus Krediten, Geld und Schulden zu beschäftigen. Mir war es wirklich ein Rätsel, warum es gleichzeitig unglaubliche Mengen an Geld für die Rettung der Banken geben konnte, Geld, das von heute auf morgen einfach da zu sein schien, und gleichzeitig so viele andere Schulden und so viel gesellschaftliche Projekte als unbezahlbar galten."

Gegen die Lehrmeinung

Der junge Mann ist Wissenschaftlicher Mitarbeiter am Hamburger Institut für Sozialforschung. Mit seiner Dissertation hat er dokumentiert, dass er seine Forschungsinteressen, die er mit "die Soziologie des Geldes und die Ambivalenzen des Finanzkapitalismus" beschreibt, in lesenswerte Worte umzusetzen weiß.

Wo die Forschungsergebnisse es nötig machen, macht er vor Autoritäten seiner Zunft nicht halt. Warum auch? Niklas Luhmann etwa, einer der Großen der deutschen Sozialwissenschaft, hatte sich mit dem Geldbegriff befasst, ihn entzaubert. Auch Luhmann hatte erkannt, dass Geld nach der Kündigung des Abkommens von Bretton Woods 1971 durch den amerikanischen Präsidenten Richard Nixon nichts mehr mit Gold zu tun hatte, nicht mehr mit Gold unterlegt werden musste. Sondern seitdem von dem Vertrauen lebte: Wer Waren gegen Geld abgebe, könne das Geld auch wieder zum Kauf neuer Waren einsetzen.

Da schwang aber immer noch mit, Geld sei selbst eine werthaltige Ware, gegen alles eintauschbar. Das heißt, die soziologische These, wonach Geld eine soziale Beziehung bedeute: nämlich das Versprechen des Schuldners, den mit dem Geld übernommenen Kredit auch wieder zu tilgen, sei nicht konsequent zu Ende gedacht. Luhmann bleibe in seiner Argumentation "warentheoretisch imprägniert", kritisiert Sahr:

"Auch wenn man Geld als ein Medium der auf Märkten dominierenden Kommunikationsform betrachtet, geht es letztendlich um Guthaben und Eigentum. Anschlusskommunikation mittels Geld herstellen kann nur, wer Geld besitzt. Deswegen geht es auch hier letztendlich um den Eigentumstausch."

Erinnerungen an die Finanzkrise

Später wirft Sahr Luhmann auch noch ein "Interessendefizit für die Funktionsweise von Banken" vor. Kurzum: Sahr behauptet, Lücken in der soziologischen Betrachtung des Geldes erkannt und mit seinem Buch auch zumindest teilweise geschlossen zu haben:

"Die Soziologie hat sich mit Geld selbst lange Zeit nur am Rande beschäftigt. Manche haben hier sogar von einer Geldvergessenheit der Soziologie gesprochen. Wenn sie sich dann für Geld interessiert hat, wurde es in der Regel als Vermögen thematisiert, also als eine wertvolle Sache, von der die einen deutlich mehr und die anderen sehr viel weniger haben. Das hat in vielen Fällen auch seinen guten Sinn, bleibt aber nur ein Teil der Geschichte."

Zugegeben: Der Leser muss einiges "Schwarzbrot kauen", einige konzentrierte Lesearbeit erledigen, um der ganzen Geschichte zu folgen. Aber es lohnt sich. Denn, wenn auch die Sprache einer Dissertation nicht immer spannungsvoll sein kann, die Gedankengänge sind es. Und der Autor bietet sozusagen zur Entspannung immer wieder mal Erinnerungen an unerwartete Folgen der Finanzkrise an, etwa an die immens gestiegenen Preise für deutsche Zwiebeln in Island, als dort die Banken krachten und die Krone gleich mit:

"Im Oktober 2009 wurde der Inselstaat Island aus der Weltgesellschaft verbannt: Die letzte Filiale des Franchise-Riesen McDonalds musste wegen immens gestiegener Preise für deutsche Zwiebeln ihre Pforten schließen. Dass es heute keine nach globalen Standards hergestellten Fleischbrötchen in Reykjavik mehr gibt, ist auf den Kollaps des Bankensektors der Inselnation im Zuge der Finanzkrise 2008 zurückzuführen."

Neue Fragen aufgeworfen

Im Untertitel verspricht Sahr, "eine Praxistheorie des Kredits" zu liefern. Er meint damit, die Organisation einer Praxis zu beschreiben, ihre Regeln und Erwartungsarrangements. Und da stellt der Autor fest, in der Praxis werde Geld vor allem durch die Banken geschaffen. Sie verteilten also nicht nur das Geld der Sparer an die Kreditkunden, sondern sie schöpften neues Geld - einfach, indem sie einen gegebenen Kredit dem Kunden als Guthaben auf dem Konto gutschrieben und zugleich denselben Betrag als Forderung in ihre Bilanz einstellten.

Die Bundesbank hat diese Sichtweise kürzlich in ihrem Monatsbericht bestätigt. Für Aaron Sahr führt diese "Praxistheorie des Kredits" nicht etwa nach rund 390 Seiten zu einem Ergebnis, sondern zu einer neuen Erkenntnislücke:

"Wer soll und darf darüber entscheiden, wie viel Geld es gibt und für welche Zwecke es geschaffen wird? Darüber sollten wir sprechen."

Es dürfte eine interessante Debatte werden, etwa darüber, ob Staatsschulden zu senken Sinn macht, wenn Bürger zugleich sparen wollen und jemand dieses Spargeld ja als Kredit nehmen muss. Oder ob Banken unbegrenzt Geld schaffen dürfen?

Eine Rolle bei der Antwort wird "der Markt" spielen müssen, weil er über den Zins Nachfrage und Angebot von Geld regelt - regeln sollte. Nach der Lektüre sind die weiterführenden Fragen fast wichtiger als die dargelegte Erkenntnis, dass alles Geld Kredit sei. Der Autor dürfte das in seinem noch jungen Forscherleben genauso sehen. Im Herbst wird er mit einem weiteren Buch nachlegen.

Aaron Sahr: "Das Versprechen des Geldes. Eine Praxistheorie des Kredits"

Hamburger Edition, 390 Seiten, 35 Euro

Hamburger Edition, 390 Seiten, 35 Euro