Update:

Die Abgabefrist für die Grundsteuererklärung wurde bis zum 31. Januar 2023 verlängert. Das haben die Finanzminister der Länder am 13. Oktober 2022 entschieden. Zuvor galt der Termin Ende Oktober 2022. Am 31. Januar 2023 kündigte Bayern an, die Frist noch einmal um weitere drei Monate bis Ende April zu verlängern.

Die Abgabefrist für die Grundsteuererklärung wurde bis zum 31. Januar 2023 verlängert. Das haben die Finanzminister der Länder am 13. Oktober 2022 entschieden. Zuvor galt der Termin Ende Oktober 2022. Am 31. Januar 2023 kündigte Bayern an, die Frist noch einmal um weitere drei Monate bis Ende April zu verlängern.

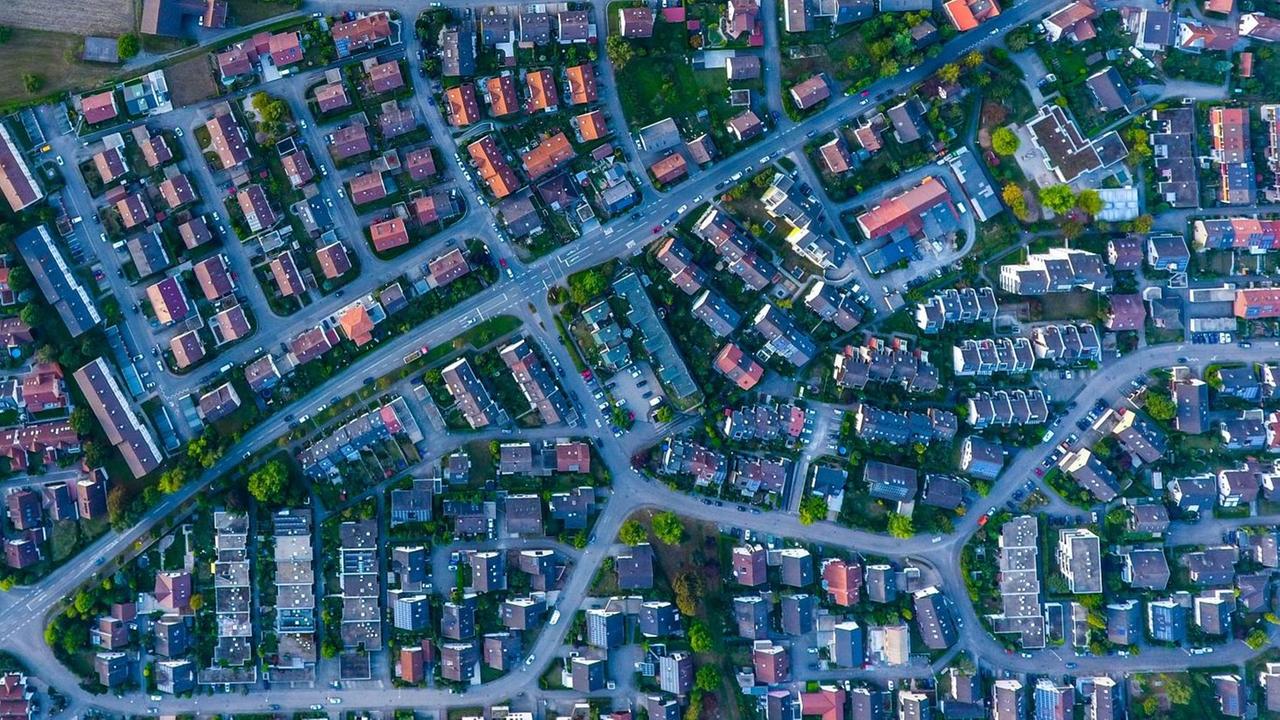

Es ist eine Mammut-Aufgabe, die auf Deutschlands Eigentümer zukommt: Die Grundsteuer wird neu berechnet – die Steuer also, die festlegt, wie viel Geld die Bürgerinnen und Bürger für den Grund und Boden an den Staat zahlen müssen. Sie wird für alle 24 Millionen Wohn- und 12 Millionen Gewerbeimmobilien in Deutschland neu kalkuliert – weshalb landauf, landab Eigentümer nun alle möglichen Daten zu ihren Immobilien zusammentragen müssen. Wie groß ist das Grundstück? Ist es bebaut? Wie war nochmal die Flurstücknummer? Fragen, die Eigentümer – je nach Bundesland – ihren örtlichen Finanzämtern beantworten müssen. „Ich habe mich selber informiert und von daher wusste ich so ungefähr, was auf mich zukommt. „Man will ja auch nichts falsch machen als ordentlicher Steuerzahler und zumal es ja auch dann finanzielle Auswirkungen hat.“

Günter B. treibt die Grundsteuerreform schon länger um. Der 59-jährige Frührentner lebt im Main-Taunus-Gebiet in Hessen. Auch er wird die Daten seiner Immobilien – einem Haus, in dem er selbst lebt, und drei Eigentumswohnungen, den hessischen Finanzämtern übermitteln müssen. Dafür bleiben ihm und allen anderen Eigentümern in Deutschland gerade einmal vier Monate Zeit - ab dem 1. Juli bis zum 31. Oktober. Weil der Frührentner dem großen Andrang zuvorkommen wollte, telefonierte er die für ihn zuständigen Finanzämter schon vor Fristbeginn ab. „Weil ich bei einer Wohnung überhaupt nicht wusste, da ging es um eine Garage, wie das zu bewerten ist.“

Was zählt zur steuerpflichtigen Fläche und was nicht?

Fragen, die sich wie Günter B. in den kommenden Wochen und Monaten viele Eigentümer stellen werden. Schließlich geht es am Ende auch darum, wie viel Grundsteuer fällig wird – und zwar nicht nur für die Eigentümer selbst. Günter B. zahlt für das Haus, in dem er lebt, momentan gut 400 Euro bei etwa 1200 Quadratmetern Grundstücksfläche. In den Häusern, die er vermietet, kann er die Grundsteuer auf die Mieterinnen und Mieter umlegen. So betrifft die Grundsteuerreform am Ende nicht nur Eigentümer, sondern auch alle, die mieten.

Neue Grundsteuer soll den Wert gerechter bemessen

Aber, wozu wurde die Grundsteuer überhaupt reformiert? Jörg Leine vom Geldratgeber Finanztip.de: „Dass es einfach gerechter ist, dass da, wo ein Grundstück im Endeffekt mehr wert ist, auch mehr Grundsteuer zu zahlen ist.“ Das Bundesverfassungsgericht hatte 2018 festgestellt, dass die Grundlage für die Erhebung der Grundsteuer veraltet und somit verfassungswidrig war. In Westdeutschland nutzten die Finanzämter zu ihrer Berechnung Werte aus dem Jahr 1964, in Ostdeutschland sogar von 1935. Ein Beispiel: Wer in den 60er Jahren ein Haus am Stadtrand kaufte, lebt heute womöglich mittiger und somit in besserer Lage als damals. Wem der Staat hingegen eine Autobahn hinter den Gartenzaun gebaut hat, dessen Lage dürfte sich verschlechtert haben. Bei der Berechnung der Grundsteuer werden solche Veränderungen von den Finanzämtern bislang aber nicht berücksichtigt – eine Ungleichbehandlung, die nach der Entscheidung des Bundesverfassungsgerichts enden muss. Bis 2025 müssen diese Werte aktualisiert werden.

Wie genau diese Gleichbehandlung erreicht werden soll, dazu haben die Bundesländer freilich unterschiedliche Meinungen. Steuerexperte Jörg Leine: „Es gibt das Bundesmodell, das nutzen immerhin elf Bundesländer, die da mitmachen. Da braucht man schon mal die meisten Daten, die man zusammentragen muss. Der absolute Gegensatz ist Bayern. Die nutzen das Flächenmodell. Dort braucht man tatsächlich nicht viel mehr als die Grundstücksfläche. Und Baden-Württemberg geht nochmal einen anderen Weg mit dem Bodenwertmodell. Das ist ein bisschen aufwendiger. Und schließlich gibt es dann noch Hamburg, Niedersachsen, Hessen, die nutzen so eine Mischform, wo dann auch noch die Lage eine Rolle spielt.

Es gibt drei Modelle

Es ist also kompliziert. Die gute Nachricht ist: Wer keine Immobilien in mehreren Bundesländern besitzt, muss nur das Modell eines Bundeslandes verstehen. Im Wesentlichen gehen die Länder drei unterschiedliche Wege. Baden-Württemberg nutzt als einziges Land das sogenannte modifizierte Bodenwertmodell. Bayern, Niedersachsen, Hessen und Hamburg haben sich für verschiedene Flächenmodelle entschieden. Die übrigen elf Länder haben das Bundesmodell übernommen – zum Beispiel Nordrhein-Westfalen, Berlin, Schleswig-Holstein und Thüringen. Im ersten Schritt sollten sich Eigentümer also darüber informieren, welches Modell in dem Bundesland gilt, in dem sie leben – weiter helfen die Internetseiten der Landesfinanzministerien. Und auch Schritt zwei ist für alle Eigentümer gleich: „Was in ganz Deutschland einheitlich ist: Sie brauchen ihren Grundbuchauszug. Wenn Sie den jetzt nicht mehr haben sollten, dann sollten Sie den schnellstmöglich anfordern beim Grundbuchamt.“

Daten sollen online über das Steuerportal Elster übermittelt werden

Ein weiterer Tipp des Steuerexperten: Wer noch keinen Zugang zum Online-Steuerportal Elster hat, sollte auch den schnell beantragen. Denn grundsätzlich müssen Eigentümer ihre Daten digital an die Finanzämter übermitteln, vorzugsweise per Elster. Doch das sogenannte „Elstern“ zeigt auf, wo es in Deutschland in Sachen Digitalisierung noch hakt. Längst nicht alle Eigentümer sind bereit oder in der Lage, die Online-Software zu nutzen. Auch Günter B. „Ich sehe ein, dass man mitwirkt als Steuerzahler, wie beim Zensus seiner Mitwirkungspflicht nachkommt. Das gehört sich so! Ich finde das Anschreiben, in dem drinsteht, man kann es per Elster abgeben. Aber wenige Zeilen später praktisch eine faktische Verpflichtung zur Elster-Abgabe, ich finde das eine Überforderung des Steuerzahlers.“

Renter können Härtefallantrag stellen

Ob der Frührentner aus Hessen um das Elstern herumkommt, liegt nun im Ermessen seines Finanzamts. Der 59-Jährige hat dort schon einen Härtefallantrag gestellt – der ist nötig, um sich von der Elster-Pflicht befreien zu lassen. Der Eigentümerverband Haus und Grund pocht darauf, dass die Finanzämter solchen Anträgen nun unkompliziert stattgeben.

„Wir wollen ja immer alle die Digitalisierung und sehen das als Fortschritt an, aber man muss dann schon auch schauen bei solch einem Thema wie der Grundsteuer, dass man alle mitnimmt. Denn wer schon mal mit Elster gearbeitet hat, weiß, dass das nicht ohne ist. Und gerade der Übertragungsprozess oder auch schon der Anmeldeprozess ist nicht so ganz einfach,“ kritisiert Sibylle Barent von Haus und Grund. Jörg Leine von Finanztip.de geht in seiner Kritik noch einen Schritt weiter. Er versteht nicht, warum die Eigentümer die Daten den Finanzämtern überhaupt liefern müssen.

„Das fragen sich viele Eigentümer völlig zu Recht und sagen: Wieso? Ich habe doch meine ganzen Daten, die sind auch schon bei den Ämtern, beim Finanzamt, beim Grundbuchamt. Die haben doch alle Daten von mir. Das Problem ist tatsächlich und das hat das Finanzministerium im Internet auch offen zugegeben: Sie liegen immer noch nicht voll elektronisch vor. Vermutlich ist es auch vielleicht nicht alles miteinander vernetzt. Und jetzt sind die Grundsteuer-Zahler im Prinzip die Leute, die die Arbeit der Behörden erledigen, indem sie die Sachen zusammentragen, elektronisch per Elster dort hinschicken.“

Papierformulare gibt es bei den Finanzämtern

Für viele Eigentümer wird es allerdings Mittel und Wege geben, um das digitale Ausfüllen über Elster herumzukommen. Je nach Bundesland versteht sich. Bayern hat angekündigt, die Grundsteuererklärung in analoger Form in jeder Amtsstube auszulegen. Und auch aus der Berliner Senatsverwaltung für Finanzen ist zu hören, dass Papierformulare öffentlich bereitliegen werden. Und: Nahe Angehörige können mit ihrem Elster-Account übrigens auch die Steuererklärung für ihre ältere Verwandtschaft übermitteln. „Und noch ein Tipp: Es gibt vom Finanzministerium eine vereinfachte Erklärung, die heißt Grundsteuererklärung für Privateigentum. Nachteil: gilt nur für die elf Bundesländer, wo das Bundesmodell greift. Vorteil: Es soll wohl einfacher sein als das mit Elster zu machen.“

Wie einfach oder kompliziert das Tool sein wird, lässt sich momentan noch nicht abschätzen – freigeschaltet wird es erst ab dem 1. Juli. Darüber hinaus gibt es noch zwei weitere Optionen: Bei Bezahlsoftware, die es im Internet zahlreich zu finden gibt, rät Jörg Leine zu bekannten Anbietern. Wer all das gar nicht selbst machen will, kann sich Hilfe bei einem Steuerberater holen. Auf Nachfrage des Deutschlandfunk empfiehlt der Deutsche Steuerberaterverband Eigentümern, sich mit derartigen Anfragen allerdings zu beeilen. Viele Kanzleien seien wegen der zusätzlichen Arbeit durch die Corona-Pandemie noch immer stark ausgelastet – und die Fristabgabe bis 31. Oktober kurz.

„Da würde sich dann der Tipp anschließen. Wenn man sieht: ‚Oh, das wird aber knapp‘, dann sollte man rechtzeitig vor Ablauf der Frist, 31. Oktober 2022, einen Antrag auf Fristverlängerung stellen. Das ist so wie auch in anderen steuerlichen Bereichen möglich," rät Sibylle Barent von Haus und Grund. Die Fachanwältin für Steuerrecht hat in den vergangenen Monaten schon so manches Mal die Hände über dem Kopf zusammengeschlagen, wenn es um die Grundsteuerreform ging. „Der Hauptvorwurf, den wir aus unserer Sicht machen, ist, dass die Pflicht zur Abgabe der Grundsteuererklärung sehr schlecht kommuniziert wurde an die Bürgerinnen und Bürger. Ich bin immer noch erstaunt, wie viele es nicht wissen, dass diese Pflicht zur Abgabe besteht.“

Viele Bundesländer haben sehr spät informiert

Viele Bundesländer hätten sich nicht oder erst sehr spät mit Informationsschreiben an die Eigentümer gewandt und sie über ihre Mitwirkungspflicht beim Großprojekt Grundsteuerreform aufgeklärt. Während in NRW viele Gemeinden schon frühzeitig Informationsschreiben und sogar individuelle Immobiliendaten an die Eigentümer verschickt hätten, warten die Eigentümer in Berlin bis heute vergeblich auf eine Notiz.

„Also, gar nicht informiert, würde ich abstreiten,“ sagt Bettina Werth, in Berlin die Referatsleiterin in der Senatsverwaltung für Finanzen, die für die Grundsteuerreform zuständig ist. „Die Eigentümerinnen und Eigentümer sind informiert worden. Allerdings anders als in anderen Ländern. Wir haben in Berlin darauf verzichtet, ein Informationsschreiben an jeden einzelnen Eigentümer, Eigentümerin zu schicken, weil wir Aufwand, Nutzen und Kosten abwägen mussten und uns letztendlich dazu entschieden haben, dass das auf andere Weise auch geht.“

Den Hausverwaltungen fehlt Personal

So seien zum Beispiel alle Hausverwaltungen angeschrieben und so die Eigentümer von 500.000 Wohnungen mittelbar erreicht worden. Derweil kümmert sich Werth darum, überhaupt genügend Personal zur Verfügung zu haben. Gut 120 neue Mitarbeiterinnen und Mitarbeiter hat Berlin eigens für die Reform eingestellt. Auf einen Mitarbeiter im Finanzamt kommen trotz dieser personellen Verstärkung fast 1900 Grundsteuererklärungen. Ohne die Mithilfe der Bürgerinnen und Bürger in der vorgegebenen Frist des Bundesverfassungsgerichts eine schier unmögliche Aufgabe, erklärt Bettina Werth:

„Weil wir eben die Digitalisierung noch nicht haben. Es ist leider so, weil wir so begrenzt Zeit haben, dass wir die Bürger brauchen. Sie müssen Steuererklärungen abgeben, um die Sachverhalte richtig zu erklären. Es gibt auch Daten, die nirgends gespeichert sind. Also die Baujahre zum Beispiel.“

In Berlin sei die Finanzverwaltung für den Start am 1. Juli jedenfalls bereit.

Die Beschäftigten der IT-Abteilung haben für den Sommer eine Urlaubssperre; das wichtigste Tool ist inzwischen angekommen: die nötige Software. Bayern, das diese Software allen Bundesländern zuliefern soll, lieferte zuerst ein so fehleranfälliges Programm ab, dass noch im Mai nachgebessert werden musste. Ende Juni traf das aktualisierte Programm schließlich noch rechtzeitig ein. Und auch ein anderes Problem hat Bettina Werth von der Berliner Senatsverwaltung für Finanzen inzwischen gelöst. Der Umgang mit den Papierformularen, die es vor allem für die ältere Bevölkerung ohne Computer geben muss.

Die Beschäftigten der IT-Abteilung haben für den Sommer eine Urlaubssperre; das wichtigste Tool ist inzwischen angekommen: die nötige Software. Bayern, das diese Software allen Bundesländern zuliefern soll, lieferte zuerst ein so fehleranfälliges Programm ab, dass noch im Mai nachgebessert werden musste. Ende Juni traf das aktualisierte Programm schließlich noch rechtzeitig ein. Und auch ein anderes Problem hat Bettina Werth von der Berliner Senatsverwaltung für Finanzen inzwischen gelöst. Der Umgang mit den Papierformularen, die es vor allem für die ältere Bevölkerung ohne Computer geben muss.

Formulare müssen scannbar sein

Denn damit die Behördenmitarbeiter nicht jedes per Hand ausgefüllte Formular wiederum per Hand in den Computer eingeben müssen, müssen die Steuerformulare scannbar sein. Auf den richtigen Grünton kommt es an. „Die grünen Kästchen müssen eben an der richtigen Stelle und in dem richtigen Grün vorhanden sein. Und das stellt uns schon vor Herausforderungen, weil es natürlich auch schön wäre, man kann das zu Hause ausdrucken, ausfüllen und dann dem Finanzamt abgeben. Das hat allerdings den Nachteil, dass es dann eben nicht mehr scannbar ist, weil unser Scanner das dann leider nicht mehr verarbeiten kann. Und das zu erklären ist manchmal schwierig. Ist ja auch nicht so ganz einsichtig," erklärt die Finanzbeamtin offensichtlich selbst etwas ernüchtert darüber, dass Eigentümer in Berlin das Formular also nicht Zuhause ausdrucken und ausfüllen können, sondern sich den grünen Papiervordruck in den Finanzämtern abholen müssen.

Viel Arbeit für die Finanzämter

Dass am Ende alles glatt läuft, daran jedenfalls haben die Finanzbehörden ein Eigeninteresse. Mit fast 15 Milliarden Euro jährlich ist die Grundsteuer für Städte und Kommunen eine große Einnahmequelle. Das nährt bei so manchem Steuerexperten den Verdacht, dass es nicht nur glatt laufen könnte – sondern für die Eigentümer auch teurer werden. Denn: Durch die Grundsteuerreform sollen künftig zwar manche Eigentümer weniger und andere mehr zahlen. An den Steuereinnahmen insgesamt durch die Kommunen soll das aber nichts ändern.

Über die Festlegung des sogenannten Hebesatzes kann aber jede Kommune selbst entscheiden, wie hoch die Grundsteuer am Ende ausfällt. Der Bund der Steuerzahler fürchtet deshalb hohe Kosten: „Einige Kommunen haben ja jetzt bereits schon im Vorfeld der Reform noch mal an der Steuerschraube, so will ich es mal sagen, an den Hebesätzen gedreht. Wir bauen da momentan für uns Datenbanken auf, um eben dann auch prüfen zu können, wie sich die Aufkommen in den einzelnen Kommunen, in den einzelnen Bundesländern dann entwickelt haben.“

Höhere Steuer für Grundstücke in guter Lage

Daniela Karbe-Geßler vom Bund der Steuerzahler hat aber noch eine größere Sorge. Sie bezweifelt, dass das Ziel der Reform tatsächlich erreicht wird – dass also die ungleiche Besteuerung ein Ende haben wird. Der Grund liegt in den sogenannten Bodenrichtwerten. In den elf Bundesländern, die sich dem Bundesmodell angeschlossen haben, soll er dafür sorgen, dass die Lage eines Grundstücks bei der Grundsteuer mitberücksichtigt wird. Der Bodenrichtwert soll also bewirken, dass für Grundstücke in guter Lage eine höhere Steuer fällig wird als für solche in schlechter. Ermittelt wird er in sogenannten Gutachterausschüssen, in denen beispielsweise Mitarbeiter aus Ministerien, Bau- und Katasterämtern sitzen. Die Höhe des Bodenrichtwerts legen sie unter anderem danach fest, zu welchem Preis Immobilien in den entsprechenden Lagen zuletzt verkauft wurden. Daniela Karbe-Geßler vom Bund der Steuerzahler hält diese Methode für fehleranfällig:

„Wenn man das mal an Berlin festmacht, dann haben wir in Berlin ja den Stadtbezirk Zehlendorf, Grunewald, Dahlem, alles um den Wannsee herum. Und in diesem Bereich, ist das dadurch geprägt, dass die Immobilien hier in Familienhand bleiben. Die werden innerhalb der Familie weitergegeben, die werden weitervererbt, weiter verschenkt. Das heißt, hier finden tendenziell im Verhältnis gesehen wenig Verkäufe statt. Durch die wenigen Verkäufe ändert sich der Bodenrichtwert aber auch nicht in dem Maße, so wie er sich zum Beispiel in anderen Stadtbezirken ändert, wie zum Beispiel in Charlottenburg oder Kreuzberg, weil hier viele Verkäufe stattfinden.“

Für Mehrfamilienhäuser in guter Wohnlage kann es teuer werden

Mit dem Effekt, dass die Bodenrichtwerte im von Mehrfamilienhäusern geprägten Kreuzberg und Charlottenburg teilweise fünf Mal so hoch sind, wie die Werte für die Stadtvillen im Berliner Süden. So könnte die Grundsteuerreform am Ende die Vorgabe des Bundesverfassungsgerichts verfehlen, dass vergleichbare Immobilien auch vergleichbar besteuert werden müssen. Ein Problem, das nicht nur die elf Bundesländer mit Bundesmodell treffen könnte. Auch in Bayern bestehe diese Gefahr laut Steuerexpertin Karbe-Geßler. Auf den Bodenrichtwert kommt es dort zwar nicht an. Das bayerische Modell zur Grundsteuerberechnung sei aber so simpel, dass die Lage der Immobilien kaum berücksichtigt werde und es deshalb zu Ungleichbehandlungen kommen könne. Für den Bund der Steuerzahler ist deshalb schon jetzt klar: „Wir haben das in jedem Fall bei uns vor zu prüfen, ob durch die Neubewertung jetzt dann tatsächlich die Vorgabe des Bundesverfassungsgerichts hier eingehalten wird und die Grundstücke dann auch entsprechend gleich bewertet werden oder ob es hier wieder zu Ungleichheiten kommt und dann würden wir auch entsprechende Musterverfahren wieder anstreben mit dem Verband Haus und Grund. Das haben wir uns schon abgesprochen.“

Mit einem Ergebnis, das zu noch mehr Chaos führen könnte: die Grundsteuerreform könnte juristisch schon wieder auf dem Prüfstand stehen, bevor die Finanzämter mit der neu berechneten Steuer, die- ab 2025 erhoben werden soll, durch sind.

![Hunderte von Helfern versuchen am 3.6.1998 im Wrack des verunglückten ICE 884 bei Eschede in der Nähe von Celle, Opfer des Zugunglücks zu bergen. Der Intercity-Express "Wilhelm Conrad Röntgen" von München nach Hamburg war mit etwa Tempo 200 gegen eine Brücke geprallt, die dabei zerfetzt wurde. Die Zahl der Todesopfer könnte auf weit über 100 steigen. Diese Schätzung nannte die Einsatzleitung der Rettungskräfte am Abend im Gespräch mit Bundesverkehrsminister Wissmann. Möglicherweise sind unter den noch nicht geborgenen Toten auch Kinder aus zwei Schulklassen. Rund 300 Menschen wurden verletzt, viele von ihnen schwer. Es handelt sich um das schwerste Zugunglück in Deutschland seit 20 Jahren. [dpabilderarchiv] Hunderte von Helfern versuchen am 3.6.1998 im Wrack des verunglückten ICE 884 bei Eschede in der Nähe von Celle, Opfer des Zugunglücks zu bergen. Der Intercity-Express "Wilhelm Conrad Röntgen" von München nach Hamburg war mit etwa Tempo 200 gegen eine Brücke geprallt, die dabei zerfetzt wurde. Die Zahl der Todesopfer könnte auf weit über 100 steigen. Diese Schätzung nannte die Einsatzleitung der Rettungskräfte am Abend im Gespräch mit Bundesverkehrsminister Wissmann. Möglicherweise sind unter den noch nicht geborgenen Toten auch Kinder aus zwei Schulklassen. Rund 300 Menschen wurden verletzt, viele von ihnen schwer. Es handelt sich um das schwerste Zugunglück in Deutschland seit 20 Jahren. [dpabilderarchiv]](https://bilder.deutschlandfunk.de/7b/1c/99/87/7b1c9987-85ad-48de-a9ef-d7cc27234184/eschede-ice-zugunglueck-100-1920x1080.jpg)