Unser Steuersystem ist progressiv, was heißt das?

Ganz vereinfacht gesagt: Von hohen Einkommen müssen Bürger einen größeren Anteil an das Finanzamt abgeben. Niedrige Einkommen werden hingegen mit geringen Prozentsätzen besteuert – beziehungsweise erstmal sogar gar nicht.

Die ersten verdienten 9.744 Euro waren im Jahr 2021 steuerfrei. Ab 9.745 Euro zahlen Bürger 14 bis 24 Prozent Einkommenssteuer, abhängig von der persönlichen Steuerklasse. In welche Steuerklasse man fällt, hängt beispielsweise davon ab, ob man Kinder hat oder nicht. Der Spitzensteuersatz liegt in Deutschland bei 42 Prozent und musste für das Jahr 2021 ab einem zu versteuernden Jahreseinkommen von 57.919 Euro gezahlt werden. Ab 274.613 Euro greift bei ledigen Personen dann die sogenannte Reichensteuer von 45 Prozent.

Wichtig ist dabei: Wer über 57.918 Euro verdient, zahlt zwar 42 Prozent Spitzensteuersatz – aber nur für das Einkommen, was über diesem Wert liegt. Das Einkommen bis zu diesem Wert wird mit weniger Prozent versteuert, beziehungsweise bis 9.744 Euro sogar gar nicht. Auch Menschen mit hohen Einkommen profitieren also von den niedrigen Steuersätzen auf kleinere Einkommen.

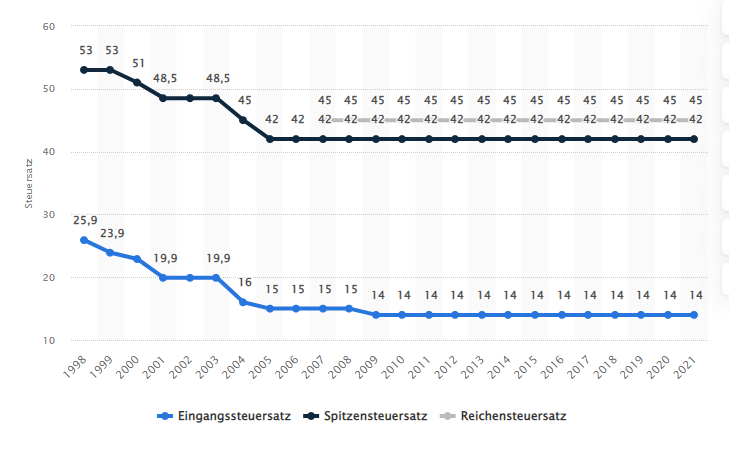

So haben sich Spitzen- und Eingangssteuersatz entwickelt:

Wie genau wirkt die kalte Progression?

Unter kalter Progression versteht man eine indirekte Steuererhöhung, die durch Lohnsteigerungen und Inflation entsteht. Und zwar so:

Durch Inflation wird das Einkommen der Arbeitnehmer Jahr für Jahr weniger wert. Sie können für die gleiche Summe Lohn bei höheren Preisen weniger kaufen. Das kann durch Lohnerhöhungen ausgeglichen werden. Wenn die Löhne Jahr für Jahr genauso stark steigen wie die Preise, dann bleibt die Kaufkraft der Arbeitnehmer gleich. Sie können also weiter die gleiche Menge an Waren kaufen – aber nur wenn auch das Steuersystem entsprechend angepasst wird.

Denn im progressiven deutschen Steuersystem gibt es Schwellenwerte, ab denen neue Steuersätze greifen. Ab 9.745 Euro mussten Bürger im Jahr 2021 überhaupt erst Steuern zahlen, ab 57.919 Euro Jahreseinkommen mussten Alleinstehende den Spitzensteuersatz von 42 Prozent zahlen. Um kalte Progression zu verhindern, müssen diese und weitere Werte an die Inflation angepasst werden. Denn von 9.745 beziehungsweise 57.919 Euro kann man sich im Jahr 2022 weniger Waren kaufen als noch im Jahr 2012. Ohne Anpassung würden die höheren Steuersätze also Jahr für Jahr Menschen mit immer niedrigerer Kaufkraft treffen.

Die Bundesregierung legt regelmäßige Berichte zur Schätzung der kalten Progression vor. Und jedes Jahr werden dann auch die Steuersätze für die Einkommenssteuer angepasst.

Wie möchte Bundesfinanzminister Lindner (FDP) gegensteuern?

„In der ganzen Breite der Gesellschaft werden Menschen finanziell entlastet“, sagte Bundesfinanzminister Christian Lindner (FDP) am 10. August 2022 bei der Vorstellung seiner Pläne. 48 Millionen Menschen würden entlastet und zwar durchschnittlich mit 192 Euro pro Bürger.

Lindner möchte den Grundfreibetrag erhöhen, also das Einkommen, bis zu dem keine Steuern gezahlt werden müssen. Für 2022 wurde der Freibetrag bereits auf 10.347 Euro angehoben, nach Lindners Plänen soll er für 2023 auf 10.632 auf und für 2024 auf 10.932 Euro steigen.

Auch der Spitzensteuersatz von 42 Prozent soll verschoben werden – derzeit greift er ab einem Jahreseinkommen von 58.597 Euro, im kommenden Jahr soll er ab 61.972 Euro und im Jahr 2024 ab 63.515 Euro fällig werden.*

Die Grenze für den noch höheren Reichensteuersatz von 45 Prozent will Lindner bewusst nicht antasten, weil er in dieser Einkommensklasse keine zusätzliche Entlastung für nötig hält.

Prozentual werden Geringverdiener damit deutlich stärker entlastet als Topverdiener – in absoluten Zahlen sieht das aber anders aus. So soll ein Bürger mit zu versteuerndem Einkommen von 20.000 Euro im kommenden Jahr 115 Euro weniger Steuern zahlen. Bei einem Einkommen von 60.000 Euro machen die Entlastungen nach Zahlen aus dem Finanzministerium bereits 471 Euro aus. Für noch höhere Einkommen werden sie gedeckelt auf 479 Euro.

Christian Lindner sagte am 11. August 2022 im Deutschlandfunk, seine Vorschläge seien sozial ausgewogen. Aus Gründen der Fairness müsse eine heimliche Steuererhöhung in Form der kalten Progression verhindert werden. Davon profitierten kleine und mittlere Einkommen am meisten. Zudem würden besonders vulnerable Haushalte durch flankierende Maßnahmen wie das Bürgergeld und Wohngeld solidarisch unterstützt.

Der FDP-Politiker wies jedoch auch darauf hin, dass es dem Staat nicht möglich sei, das Wohlstandsniveau dauerhaft mit staatlichem Geld zu sichern. Lindner sagte, der Staat könne angesichts der Folgen des Ukraine-Krieges und höherer Energiekosten nur wie ein Stoßdämpfer wirken und Härten abmildern.

Wie stehen Grüne und SPD zu den Plänen?

Bundeskanzler Olaf Scholz (SPD) stellte sich hinter die Entlastungsvorschläge des Finanzministers. Der Kanzler sehe die Vorschläge mit „grundsätzlichem Wohlwollen“, sagte Regierungssprecher Steffen Hebestreit am 10. August 2022 in Berlin. Auch Scholz habe die sogenannte kalte Progression als Finanzminister bereits zweimal korrigiert, fügte er hinzu. Nun stehe diese Korrektur ein drittes Mal an. Die Vorschläge des Finanzministers würden im Herbst in ein Gesamt-Entlastungspaket der Bundesregierung einfließen.

Doch Teile der SPD sind kritischer als Scholz. Der Finanzexperte der SPD-Bundestagsfraktion, Parsa Marvi, sagte am 10. August im Deutschlandfunk, die geplanten Maßnahmen entlasteten vor allem Menschen mit höherem Einkommen. Marvi sprach sich dafür aus, das Konzept zu überarbeiten und um Direktzahlungen zu ergänzen. Diese kämen unmittelbar bei den Bürgern an.

Bei den Grünen stößt Lindners Vorschlag überwiegend auf Ablehnung. Zur Entlastung von Menschen mit geringem Einkommen plädieren sie für die erneute Zahlung einer Energiepauschale an Stelle der von Lindner vorgeschlagenen Steuerreform. „Das wäre aus unserer Sicht ein deutlich besseres Modell, das wir noch einmal wiederholen könnten“, sagte Fraktionschefin Katharina Dröge am 12. August 2022 im ZDF-Morgenmagazin. In Lindners Vorschlag stimme der Fokus und die Richtung nicht. „Wir dürfen nicht die Topverdiener am meisten entlasten, sondern wir müssen diejenigen, die es am dringendsten brauchen, am meisten entlasten“, sagte Dröge. Die bereits einmal beschlossene Energiepauschale sei „ein deutlich gerechterer Weg“, weil sie umgekehrt wirke. Die 300 Euro würden besteuert, somit bekämen die Reichsten am wenigsten und Geringverdienende am meisten, weil sie die wenigsten Steuern zahlten.

Was sagen Experten zu Lindners Entwurf?

Bei Experten ist die Reaktion auf Lindners Vorschläge überwiegend kritisch ausgefallen. Sie weisen darauf hin, dass die Inflation Menschen mit niedrigen Einkommen wesentlich stärker trifft. Denn diese Menschen geben einen größeren Anteil ihres Einkommens für Lebensmittel und Energie aus – und hier war die Inflation besonders stark: Im Juli 2022 kostete Energie insgesamt 35,5 Prozent mehr als ein Jahr zuvor, Lebensmittel verteuerten sich um mehr als 13 Prozent.

Das Deutsche Institut für Wirtschaftsforschung hat im Auftrag der Diakonie analysiert, wie sehr die Inflation die deutschen Haushalte entlang der Einkommensverteilung belastet. Das Ergebnis: Die Belastung der Einkommensschwächsten ist nahezu fünfmal so hoch wie die der Einkommensstärksten. Die ärmsten 20 Prozent geben etwa zwei Drittel ihrer Ausgaben allein für Lebensmittel, Wohnen und Energie aus. Sie seien von den derzeitigen Entwicklungen stark betroffen und müssten sich im kommenden Winter möglicherweise zwischen weniger essen oder frieren entscheiden, sagte Ulrich Lilie, Präsident der Diakonie, am 29. Juli 2022 im Deutschlandfunk.

Geringverdiener müssten ins Zentrum der Erleichterungen, sagte auch der Steuerexperte Stefan Bach vom Deutschen Institut für Wirtschaftsforschung am 11. August 2022 im Deutschlandfunk. Das werde in Lindners Konzept nicht erreicht. „Wer mehr Steuern zahlt, profitziert von so einer breiten, proportionalen Steuersenkung stärker als die unteren Mittelschichten und die Geringverdienenden“, sagte Bach. Nach Bachs Berechnungen würde ein Alleinstehender mit einem Haushaltsbruttoeinkommen von 23.285 Euro durch Lindners Vorschlag 106 Euro einsparen. Ein Alleinstehender mit einem Bruttoeinkommen von 76.105 Euro würde hingegen 466 Euro sparen.

Der Ökonom und ehemalige Wirtschaftsweise Peter Bofinger hält Lindners Plan hingegen grundsätzlich für gut, sagte er am 10. August 2022 dem Rundfunk Berlin-Brandenburg. "Unser Steuersystem ist so konzipiert, dass es die Inflation nicht kennt. Das heißt, ich muss dann, obwohl ich real nicht mehr Geld habe, mehr Steuern zahlen." Das Steuerentlastungsgesetz sorge dafür, dass genau das verhindert werde. Aber der Plan von Lindner reiche wegen der steigenden Energie- und Lebensmittelpreise nicht aus. Bofinger fordert deshalb eine zweite Energiepreispauschale. Im Gegensatz zur ersten müsse diese aber nicht nur an Steuerzahler, sondern auch an Rentner, Studierende und Arbeitslose gezahlt werden.

(*) Wir haben an dieser Stelle die Einkommensgrenzen korrigiert.

Quellen: Bundesministerium der Finanzen, AFP, Reuters, dpa