Immer weniger Beitragszahler, immer mehr Rentner: Die Rente steht auf dem Prüfstand. Im Grundsatz herrscht eigentlich Einigkeit: Das Rentensystem sollte zugleich Generationengerechtigkeit und Schutz vor finanzieller Not im Alter bieten. Doch der Weg dorthin ist nicht einfach. Die Bundesregierung will eine Rentenkommission einsetzen, die bis Mitte 2026 Vorschläge für eine grundlegende Reform erarbeiten soll – für die Zeit nach 2031.

Denn bis dahin ist jetzt – nach der Verabschiedung des Rentenpakets am 5.12. im Bundestag - klar, was mit der Rente passiert: Das Rentenniveau wird bei 48 Prozent liegen. An dem Gesetz hatte es heftige Kritik gegeben – eine Gruppe von jungen Abgeordneten aus der Union hatte sogar gedroht, es im Bundestag zu blockieren.

Der Grund: Die Kritiker befürchten Folgekosten in Milliardenhöhe und eine übermäßige Belastung der jungen Generation, falls eine Reform ab 2031 bei einem Rentenniveau von 48 Prozent startet – und nicht bei 47 Prozent, wie es ohne das verabschiedete Gesetz der Fall gewesen wäre.

Der Streit wurde zu einer schweren Belastung für die schwarz-rote Koalition mit möglicherweise unabsehbaren Folgen. Nun ist es aber beschlossen. Was bleibt, ist ein Rentensystem, das grundlegend reformiert werden muss.

Inhalt

- Wie wird die Rente finanziert?

- Wie entscheidet sich die Höhe der Rente?

- Möglichkeit 1: Das Rentenniveau sinkt

- Möglichkeit 2: Die Rentenbeiträge steigen

- Möglichkeit 3: Das Renteneintrittsalter steigt

- Möglichkeit 4: Der Bundeszuschuss steigt

- Möglichkeit 5: Die Frühstartrente

- Möglichkeit 6: Erweiterung der Beitragszahlergruppen

Wie wird die Rente finanziert?

Die gesetzliche Rentenversicherung in Deutschland wird im Umlageverfahren finanziert. Das bedeutet, dass die laufenden Rentenzahlungen überwiegend aus den Beiträgen der aktuell Erwerbstätigen kommen. Gleichzeitig erwerben die derzeitigen Beitragszahler Ansprüche auf Renten, die später von den nachfolgenden Arbeitnehmer-Generationen finanziert werden müssen. Dieses System wird Generationenvertrag genannt.

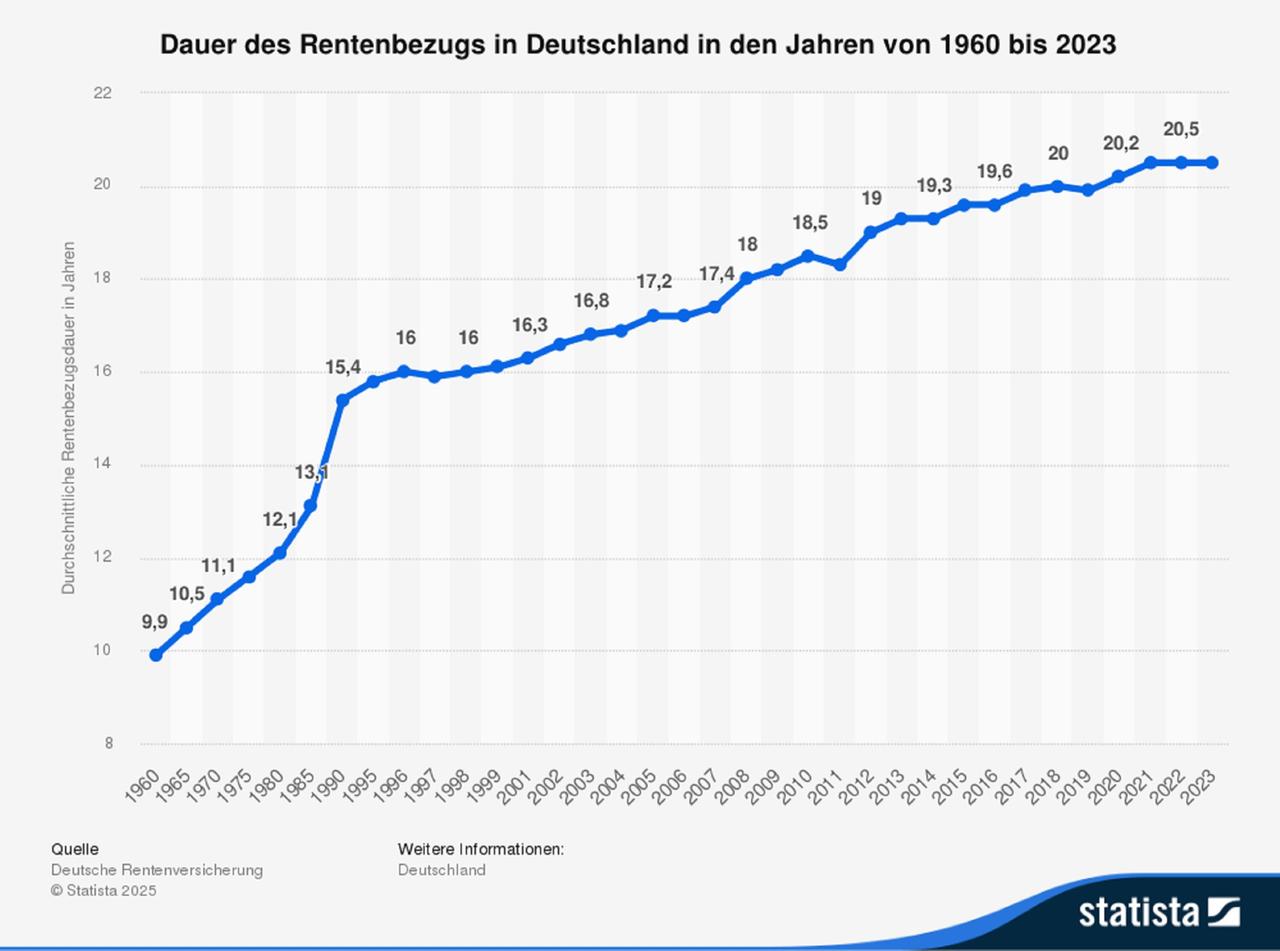

Problematisch daran ist, dass aufgrund der demografischen Entwicklung in Deutschland immer weniger Erwerbstätige für immer mehr Rentnerinnen und Rentner aufkommen müssen. Denn während die Geburtenrate niedrig bleibt, steigt die Lebenserwartung der Bevölkerung, sodass es immer mehr ältere Menschen gibt. Und je länger Menschen leben, desto länger beziehen sie auch Rente.

Deshalb wird die Rentenversicherung inzwischen auch mit Steuermitteln bezuschusst. Sie decken rund 30 Prozent der Ausgaben und machen rund ein Viertel des Bundeshaushalts aus. Doch die geburtenstarken Jahrgänge kommen erst jetzt ins Rentenalter. Der Wissenschaftliche Beirat des Wirtschaftsministeriums prognostizierte bereits in einem 2021 vorgestellten Gutachten "schockartig steigende Finanzierungsprobleme".

Wie entscheidet sich die Höhe der Rente?

Wer das Durchschnittseinkommen aller gesetzlich Versicherten verdient, erhält nach einem Jahr Arbeit genau einen sogenannten „Entgeltpunkt“. Verdient man mehr, landen mehr Punkte auf dem Rentenkonto – maximal aber zwei Punkte pro Jahr. Verdient man weniger, bekommt man weniger als einen Punkt. Das aktuelle Durchschnittseinkommen beträgt rund 50.000 Euro pro Jahr.

Am Ende des Arbeitslebens werden all diese Punkte addiert und mit einem sogenannten „Rentenwert“ multipliziert. Der wird jedes Jahr neu berechnet und unter anderem an die Lohnentwicklung angepasst. Er bestimmt, wie viel einem pro Jahr Arbeit an monatlicher Rente zusteht und liegt aktuell bei 40,79 Euro. Wer 45 Jahre lang ein Durchschnittseinkommen verdient hat, käme damit aktuell auf 1835 Euro Rente brutto im Monat.

Damit die laufenden Einnahmen der Rentenversicherung für die Rentenzahlungen ausreichen, gibt es verschiedene Ansätze, um die Finanzierung der gesetzlichen Rentenversicherung zu stabilisieren.

Möglichkeit 1: Das Rentenniveau sinkt – Rentner erhalten weniger

Die schwarz-rote Bundesregierung hat das Rentenniveau mit dem im Bundestag verabschiedeten Rentenpaket bis 2031 bei 48 Prozent festgeschrieben. Die zusätzlichen Ausgaben sollen durch Steuermittel ausgeglichen werden. Nach 2031 wird das Niveau sinken, weil der ausgesetzte Nachhaltigkeitsfaktor dann wieder greift. Er sorgt dafür, dass sich Rentenbeiträge und Rentenniveau so anpassen, dass es generationengerecht ist.

Im erbitterten Streit um das Rentenpaket ging es um die Frage, ab welcher Höhe der Faktor wieder greifen soll: ab einem Rentenniveau von 48 Prozent, wie es im Gesetz vorgesehen war, oder ab 47 Prozent? Hier hätte nämlich das Niveau laut Bundesarbeitsministerium ohne Rentenpaket gelegen. Der Unterschied hätte 2031 bei einer Rente von 1.500 Euro rund 35 Euro pro Monat betragen. Was erst einmal nicht viel klingt, summiert sich schnell: Bei 48 Prozent als Ausgangspunkt drohen Mehrkosten von knapp 120 Milliarden Euro bis 2040, hatte die Junge Union ausgerechnet.

Stichwort Rentenniveau

Das Rentenniveau ist ein statistischer Wert, der das Verhältnis einer gesetzlichen Standardrente (nach 45 Jahren Beitragszahlung auf Basis eines durchschnittlichen Einkommens) zum aktuellen durchschnittlichen Einkommen einer Arbeitnehmerin oder eines Arbeitnehmers angibt. Es wird als Netto-Wert vor Steuern angegeben, also nach Abzug der durchschnittlichen Sozialabgaben, aber ohne Berücksichtigung von Steuern. Über die tatsächliche Höhe einer individuellen Rente sagt das Rentenniveau nichts aus. Auch bedeutet ein Absinken des Rentenniveaus nicht, dass die Brutto-Renten sinken, sondern dass die Standardrente prozentual langsamer steigt als der Durchschnittsverdienst. Rentnerinnen und Rentner werden im Verhältnis zur arbeitenden Bevölkerung ärmer.

Das Rentenniveau ist ein statistischer Wert, der das Verhältnis einer gesetzlichen Standardrente (nach 45 Jahren Beitragszahlung auf Basis eines durchschnittlichen Einkommens) zum aktuellen durchschnittlichen Einkommen einer Arbeitnehmerin oder eines Arbeitnehmers angibt. Es wird als Netto-Wert vor Steuern angegeben, also nach Abzug der durchschnittlichen Sozialabgaben, aber ohne Berücksichtigung von Steuern. Über die tatsächliche Höhe einer individuellen Rente sagt das Rentenniveau nichts aus. Auch bedeutet ein Absinken des Rentenniveaus nicht, dass die Brutto-Renten sinken, sondern dass die Standardrente prozentual langsamer steigt als der Durchschnittsverdienst. Rentnerinnen und Rentner werden im Verhältnis zur arbeitenden Bevölkerung ärmer.

Möglichkeit 2: Die Rentenbeiträge steigen – Erwerbstätige und Arbeitgeber zahlen mehr ein

Derzeit liegen die Rentenbeiträge bei 18,6 Prozent, die zur Hälfte von Arbeitnehmer- und Arbeitgeberseite gezahlt werden. Der Beitragssatz soll laut Vorausberechnungen bis 2027 stabil bleiben, von 2028 an geht die Bundesregierung von einem Anstieg auf 20 Prozent aus. 2035 könnte er auf 22,3 Prozent steigen und soll dann bis 2045 stabil bleiben. Höhere Rentenbeiträge bedeuten allerdings weniger Nettoeinkommen für Beschäftigte und höhere Kosten für Arbeitgeber.

Möglichkeit 3: Das Renteneintrittsalter steigt – Erwerbstätige arbeiten länger

Nach aktueller Rechtslage wird die Altersgrenze für die Rente ohne Abschläge bis zum Jahr 2029 bereits schrittweise von 65 auf 67 Jahre angehoben. Viele Experten fordern darüber hinaus eine weitere Anhebung des Renteneintrittsalters.

Der Wirtschaftswissenschaftler Axel Börsch-Supan brachte diese Idee bereits in der Rentenkommission 2020 als eine mögliche Option ein, um die längere Lebenserwartung in der Rente abzubilden. „Wir können nicht alle länger leben und kürzer arbeiten. Das hält die Rentenversicherung nicht durch“, bekräftigte er im August 2025 gegenüber der Wirtschaftswoche.

Der wissenschaftliche Beirat des Wirtschaftsministeriums forderte 2021 in seinem Gutachten, die Rentenbezugsdauer dürfe auf Dauer nicht von der steigenden Lebenserwartung entkoppelt werden. Zusätzliche Lebensjahre sollten „nach einer klaren Regel“ zwischen „mehr arbeiten“ und „länger Rente beziehen“ aufgeteilt werden. Nach diesem Modell läge das Renteneintrittsalter 2042 bei 68 Jahren.

Durchschnittliches Eintrittsalter in die Altersrente und gesetzliche Regelaltersgrenze

Auch andere Experten - etwa vom ifo-Institut oder der Bundesvereinigung der Deutschen Arbeitgeberverbände (BDA) - meinen, dass die gesetzliche Rentenversicherung ohne eine Anpassung der Lebensarbeitszeit an die zunehmende Lebenserwartung auf Dauer nicht finanzierbar ist.

Die Bundesregierung aus Union und SPD hält grundsätzlich am Renteneintrittsalter fest, will jedoch mehr Flexibilität ermöglichen: mit der sogenannten Aktivrente. Wer im Alter freiwillig weiterarbeitet, soll sein Gehalt von bis zu 2000 Euro im Monat ab dem 1. Januar 2026 nicht versteuern müssen.

Möglichkeit 4: Der Bundeszuschuss steigt – die Steuerzahler zahlen mehr ein

Bereits jetzt zahlt der Bund rund 120 Milliarden Euro im Jahr aus dem Bundeshaushalt als Zuschuss in die gesetzliche Rentenversicherung ein. Wenn die Rentenversicherungsbeiträge und das Rentenniveau stabil gehalten werden sollen, muss dieser Zuschuss erhöht werden.

Im Gesetzentwurf zur Rentenstabilisierung ("Rentenpaket 2025") geht die Bundesregierung davon aus, dass bei einer Haltelinie von 48 Prozent die Bundesmittel um 4,1 Milliarden Euro im Jahr 2029 steigen werden, 2030 dann um 9,4 Milliarden. Hinzu kommen fünf Milliarden jährlich für die Mütterrente ab 2028. Laut Koalitionsvertrag will die Bundesregierung 2029 die Entwicklung des Rentenbeitrags und des Bundeszuschusses evaluieren.

Möglichkeit 5: Die Frühstartrente

Die Große Koalition will Anfang 2026 eine Frühstart-Rente einführen. Der Staat soll für jedes Kind vom sechsten bis 18. Lebensjahr pro Monat zehn Euro in ein individuelles, kapitalgedecktes und privatwirtschaftlich organisiertes Altersvorsorgedepot einzahlen. Die einzige Bedingung ist, dass die Kinder eine deutsche Bildungseinrichtung besuchen müssen. Ab dem 18. Lebensjahr können die Bürger den angesparten Betrag bis zum Renteneintritt privat weiter besparen. Die Erträge aus dem Depot sollen bis zum Renteneintritt steuerfrei sein.

Die sogenannten Wirtschaftsweisen hatten bereits 2024 ein ähnliches Konzept vorgeschlagen. Doch Details müssen noch ausgearbeitet werden: wer das Depot verwaltet, in das das Geld investiert werden soll und vor allem woher das Geld aus dem Bundeshaushalt kommen soll.

Möglichkeit 6: Erweiterung der Beitragszahlergruppen

Bundesarbeitsministerin Bärbel Bas (SPD) hat vorgeschlagen, dass auch Beamte in die Rentenkasse einzahlen sollen. Die Union und der Beamtenbund lehnten den Vorschlag ab. Von der Deutschen Rentenversicherung kam der Vorschlag, auch Selbstständige sollten in die Kasse einzahlen.

In Österreich ist das schon seit Jahren Realität: Dort zahlen sowohl Staatsbedienstete als auch Selbständige in die Rentenkasse ein. Der Rentenbeitrag liegt bei 22,8 Prozent, die Durchschnittsrente lag 2022 bei 1645 Euro pro Monat, rund 500 Euro höher als in Deutschland. Allerdings zahlt auch der Bund mehr dazu. Wer 45 Jahre lang einzahlt, soll 80 Prozent des durchschnittlichen Lebensseinkommens erhalten. Das Renteneintrittsalter liegt bei 65 Jahren bei Männern und bei 60 bei Frauen, letzteres wird sukzessive angehoben. Ein Teil der höheren Rente erklärt sich auch aus der jüngeren Bevölkerung.

In Deutschland soll bis zur Sommerpause 2026 eine Rentenkommission Vorschläge für eine „umfassende Reform“ der Rente vorlegen. Neben der gesetzlichen Rente soll es dabei auch um die betriebliche und die private Altersvorsorge gehen, wie bereits im Koalitionsvertrag festgehalten.

pto, og, leg, bth, ahe

(*) Redaktioneller Hinweis: In einer vorigen Version wurde das Haushaltsnettoeinkommen angelegt, um die Höhe der Rente zu beschreiben. Richtig wäre der Rentenzahlbetrag. Das haben wir korrigiert. Der betreffende Abschnitt ist in dieser aktualisierten Version aber nicht mehr enthalten.