Das höher, weiter, schneller auf Europas Immobilienmärkten hat einen Sound im Internet, aber nicht nur dort. Geworben wird, was das Zeug hält. Und fast immer geht es um Steueranreize:

„Steuern Sparen mit Immobilien...So geht’s richtig. Dann sind die Erträge aus der Grundstücksverwaltung von der Gewerbesteuer befreit. Warten Sie in diesem Fall lieber die Zehnjahresfrist ab, bis Sie das Haus verkaufen, um den potentiellen Gewinn nicht versteuern zu müssen.“

Steueroptimierter Vermögensaufbau

Im adretten blauen Anzug geben Steuerberater Anleitungen zum sogenannten „steueroptimierten Vermögensaufbau“. Und preisen dabei insbesondere Steuerausnahmen bei Immobilieninvestitionen an. Auf unzähligen Youtube-Kanälen werden steuerliche Ausnahmen als Chance zur Vermögensvermehrung gepriesen.

Das Werben und das Geschäftsmodell sind das eine. Aber welchen Anteil haben Steuersparmodelle im Immobiliensektor an der Überhitzung des Marktes? Unsere Recherche im Rahmen des europäischen Journalistennetzwerks „Investigate Europe“ ergab: Steuerliche Anreize spielen eine erhebliche Rolle beim Anheizen des Booms.

„Ich kann es nicht beweisen, aber ich bin ziemlich überzeugt, dass das die Preise in die Höhe getrieben hat.“

Das sagt einer der wichtigsten deutschen Ökonomen, Clemens Fuest, vom Münchener ifo-Institut:

„Der Hauptfaktor für die Immobilienpreisentwicklung ist sicherlich zum einen die Entwicklung der Wohnungsnachfrage und dann natürlich die Zinssituation. Aber es ist klar, dass die Preise von Immobilien sehr, sehr stark mit der steuerlichen Behandlung zu tun haben. Und insofern ist glaub ich auch unabweisbar, dass solche Besteuerungslücken die Preise von Immobilien in die Höhe treiben.“

Viele Immobiliengeschäfte in Deutschland sind steuerlich begünstigt. Beim Kauf, bei den Mieteinnahmen und auch beim Verkaufsgewinn gibt es steuerliche Schlupflöcher. Legal, aber eben nicht ohne Wirkung für das Gesamtgefüge.

Fehllenkung von Geldern

In seltener Einigkeit haben das ifo-Institut und das Deutsche Institut für Wirtschaftsforschung, DIW, im vergangenen Jahr Studien zu Steuerlücken im deutschen Immobilienmarkt veröffentlicht. Die Institute sprechen von Fehlallokation. Das bedeutet: So wie die Steuern auf Immobilien aktuell strukturiert sind, leiten sie die Mittel in falsche Bahnen. Wenn man so will bedeutet Fehlallokation also Fehllenkung von Geldern.

„Der Immobilienmarkt ist vor allem deswegen interessant, weil er ungefähr für drei Viertel des deutschen Vermögens zuständig ist. Weil also auf dem Immobilienmarkt und mit der Immobilienmarktbesteuerung entschieden wird, wie Vermögen verteilt, wie Vermögen besteuert und wie Vermögen verwendet wird.“

Das sagt ein Experte für die Besteuerung von Vermögen und Kapitaleinkünften:

„Ich bin Christoph Trautvetter und ich arbeite für das Netzwerk Steuergerechtigkeit.“

Steuerfreie Veräußerungsgewinne, Gewerbesteuerausnahmen und Share Deals

Drei Steuervorteile stechen besonders hervor:

Die erste betrifft Privatpersonen: Die können eine Immobilie, in der sie nicht selbst wohnen, zehn Jahre halten und sie dann komplett steuerfrei verkaufen. Im Gegensatz zu anderen Kapitaleinkünften, beispielsweise aus Aktienverkäufen, können hier Gewinne komplett steuerfrei mitgenommen werden.

Eine zweite Regelung betrifft gewerbliche Immobilienunternehmen. Die müssen, dank einer jahrzehntealten Regelung im Steuergesetz, teilweise keine Gewerbesteuern auf ihre Mieteinkünfte zahlen.

Und der dritte Punkt betrifft die sogenannte Grunderwerbsteuer. Diese Steuer umgehen manche Akteure gezielt, indem sie formal nur Anteile an anderen Immobilienunternehmen erwerben und nicht etwa ein Grundstück oder eine Immobilie. Sie nutzen sogenannte Share-Deals.

Steuerfreie Veräußerungsgewinne, Gewerbesteuerausnahmen und Share Deals. Das sind drei Steuerlücken, die nach Expertenmeinung speziell im Immobiliensektor hohe Milliardenbeträge fehlleiten.

Steuerprivilegien für den Immobilienmarkt

Christoph Trautvetter hat vor seiner Tätigkeit beim Netzwerk Steuergerechtigkeit als forensischer Analyst bei der Wirtschaftsprüfungsgesellschaft KPMG gearbeitet. So hat er von Grund auf gelernt, welche Techniken wohlhabende Einzelpersonen und gewerbliche Akteure nutzen können:

„Das Steuersystem insgesamt ist ungerecht, weil große Vermögen, Erbschaften und hohe Einkommen vor allen Dingen aus Kapital, aus Investitionen, zu niedrig besteuert werden. Auf dem Immobilienmarkt gibt es aber zusätzlich Steuerprivilegien, die tatsächlich nur auf den Immobilienmarkt zutreffen und dafür sorgen, dass Immobilien und Immobilieneinnahmen -Mieteinnahmen - noch geringer besteuert werden als große Vermögen und Kapital insgesamt.“

Sebastian Eichfelder, Professor für betriebswirtschaftliche Steuerlehre an der Universität Magdeburg, hat auf Anfrage für das Recherche-Netzwerk Investigate Europe die Überinvestitionen in den Immobiliensektor kalkuliert – und spricht von bis zu 110 Milliarden Euro pro Jahr, die hierzulande wegen Steuerausnahmen fehlgelenkt werden. Das Geld geht dahin, wo es steuerliche Anreize gibt. In diesem Fall in den ohnehin überhitzten Immobilienmarkt.

Was Deutschland angeht, betrifft eine der wichtigsten Steuerlücken die Hauskäufe und –verkäufe von Privatpersonen:

„Es ist so, dass Wertzuwächse bei vermieteten Immobilien nach einer Frist von zehn Jahren steuerbefreit sind“, so der Ökonom Clemens Fuest vom Ifo-Institut.

Entwicklung des Marktes geht über die Steuerregelung hinweg

Ursprünglich war die Politik davon ausgegangen, dass lang gehaltene Immobilien nur geringe Wertzuwächse haben. So schien die Steuerbefreiung nach zehn Jahren bei vermieteten Immobilien nicht ins Gewicht zu fallen.

„So kann man durchaus argumentieren, aber dass man dann nach zehn Jahren Wertzuwächse steuerfrei stellt, das ist problematisch, vor allem in einer Zeit, in der eben die Immobilien sehr, sehr stark an Wert gewinnen“, so Fuest.

Die Entwicklung des Marktes ging also über die Steuerregelung hinweg, die Preise stiegen, die Steuerlücke blieb. Durch die Nicht-Besteuerung dieser sogenannten Veräußerungsgewinne nach zehn Jahren entgehen dem deutschen Staat jährlich mindestens 6 Milliarden Euro, so eine Berechnung des Deutschen Instituts für Wirtschaftsforschung aus dem vergangenen Jahr.

„Investoren, die sich Mietshäuser kaufen, das sind ja in der Regel Leute, die hohe Einkommen haben, und die können so steuerfreie Einkommen erzielen, während andere Einkommen, andere Kapitaleinkommen sehr hoch besteuert werden. Das ist eine nicht zu rechtfertigende Lücke im Steuersystem.“

Auch für den Branchenverband der Deutschen Immobilienwirtschaft, den Zentralen Immobilien Ausschuss, liegt der Punkt, den Fuest kritisiert, auf der Hand – vor allem, wenn man die Besteuerung von Immobilien nach der Zehnjahresfrist mit der Besteuerung anderer Kapitaleinkünfte vergleicht.

"Natürlich ist das eine Privilegierung“

Hans Volckens ist Vorsitzender des Steuerausschusses beim Zentralen Immobilien Ausschuss:

„Das ist natürlich schon auch eine Privilegierung, die wir sehen müssen. Zinsen beispielsweise, die ich mit 25 % plus Solidaritätszuschlag besteuern muss, wenn ich sie bekomme, sind ja letztlich auch gesetzgeberisch ein Wille, dass man hier eine gewisse Privilegierung hat. Ja, das ist es, brauchen wir gar nicht drum herumreden. Natürlich ist das eine Privilegierung.“

Für Volckens ist die Frage allerdings eher, weshalb nicht die stärkere Besteuerung anderer Kapitaleinkünfte zurückgefahren wird:

„Anstatt dass wir Steuerprivilegien für die breite Masse ausloben, in welcher Form auch immer, ist es eigentlich nur noch dabeigeblieben, dass wir die Abgeltungssteuer haben und diese Steuerfreiheit des Immobilienbesitzes nach zehn Jahren.“

Der Neubau-Sektor profitiert nicht von den Steuervorteilen

Tatsächlich war der Hintergedanke der Steuerausnahmen in erster Linie, den Vermögensaufbau zu befördern. Allerdings hat die Entwicklung der vergangenen Jahre gezeigt, dass dieser Vermögensaufbau für Immobilienbesitzer zwar gelungen ist, dass der Neubau-Sektor allerdings von den Steuervorteilen nicht profitiert hat. Mehr Wohnraum durch Steueranreize? Fehlanzeige! Die Steuerschlupflöcher lockten Kapital vor allem in den Kauf und Verkauf von Bestands-Immobilien. Auch deshalb hat der Gesetzgeber mit dem Jahressteuergesetz 2022 versucht, gegenzusteuern. Die Abschreibungsmöglichkeiten für Neubauten wurden erweitert.

In der Politik ist das Thema Steuerbefreiung für Privatpersonen also angekommen. Aber es wäre noch mehr nötig. Die Grünen hatten in ihrem Wahlprogramm gefordert, Veräußerungsgewinne angemessen zu besteuern. Die SPD forderte, die Steuerfreiheit nach zehn Jahren ganz abzuschaffen. Die Staatssekretärin und SPD-Politikerin im Bauministerium, Cansel Kiziltepe, ausgebildete Volkswirtin, weiß um die Ausnahmen. Dennoch sieht sie die politischen Mehrheiten in der Ampel aus Grünen, SPD und FDP nicht:

„Absolut, es ist ein wichtiges Thema, was Steuergerechtigkeit angeht. Wir haben das zum Thema gemacht. Wir haben das in unserem Wahlprogramm gehabt, dass wir hier die Abschaffung der Spekulationsbefreiung für Immobilien haben wollen. Aber so wie es ist, ist ein Koalitionsvertrag auch ein Kompromiss. Und die Abschaffung der Spekulationsbefreiung für Immobilien hat es leider nicht in diesem Kompromiss geschafft.“

So wird es vorerst bei den Vorteilen für private Immobilienverkäufer bleiben. Aber nicht nur diese Gewinne sind zum Teil steuerbefreit. Sondern auch die Einkünfte von Immobilienunternehmen.

„In diesem Video geht es um die erweiterte Gewerbesteuerkürzung…Wann muss man unbedingt eine vermögensverwaltende GmbH für den Immobilienkauf gründen? Eine Immobilien-GmbH zahlt auf Mieteinkünfte ja nur 15% Steuern.“

Fließende Grenze zwischen Privatpersonen und Gewerbe

Auch für gewerbliche Immobilienunternehmen finden sich im Internet zahlreiche Anleitungen zur Steuerumgehung. Die Grenze zwischen Privatpersonen und Gewerbe ist hier fließend: die hier beispielhaft zitierten Steuervideos empfehlen Privatpersonen ab einer bestimmten Anzahl an Wohnungen, diese in einer GmbH zu bündeln. Die Gesellschaft mit beschränkter Haftung ist dann der Gegenstand des Steuersparmodells.

Unternehmen, die nichts machen als Wohnimmobilien zu verwalten, sind nämlich von der Gewerbesteuer befreit. Im Gegensatz beispielweise zu einer Bäckerei oder einem Gerüstbauunternehmen zahlen sie keine Gewerbesteuer. Für ifo-Chef Fuest ein Relikt aus vergangenen Zeiten.

„Das hat vermutlich auch eine historische Ursache, die zurückgeht in eine Zeit, in der Unternehmen häufig Werkswohnungen hatten, die aus sozialen Gründen bereitgestellt worden sind. […] Aber heute ist für große Wohnungsgesellschaften das Vermieten von Wohnungen keine soziale Tat, sondern es ist ein Geschäft. Und insofern soll das auch noch mal besteuert werden. Das ist eine weitere Lücke im Besteuerungssystem, die korrekturbedürftig ist.“

Erweiterte Kürzung für vermögensverwaltende Gesellschaften

Steuerexperte Trautvetter sieht die geltenden Steuerregeln für Immobilienunternehmen nicht weniger kritisch:

„Die erweiterte Kürzung gilt für vermögensverwaltende Gesellschaften. Und vermögensverwaltend heißt: es wird keine "schädliche gewerbliche Tätigkeit", wie zum Beispiel der Betrieb einer Solaranlage oder der Betrieb eines Blockheizkraftwerks in dieser Gesellschaft abgewickelt und es findet auch kein gewerblicher Grundstückshandel statt, der normalerweise ab drei Grundstücken, die regelmäßig gehandelt werden, losgeht.“

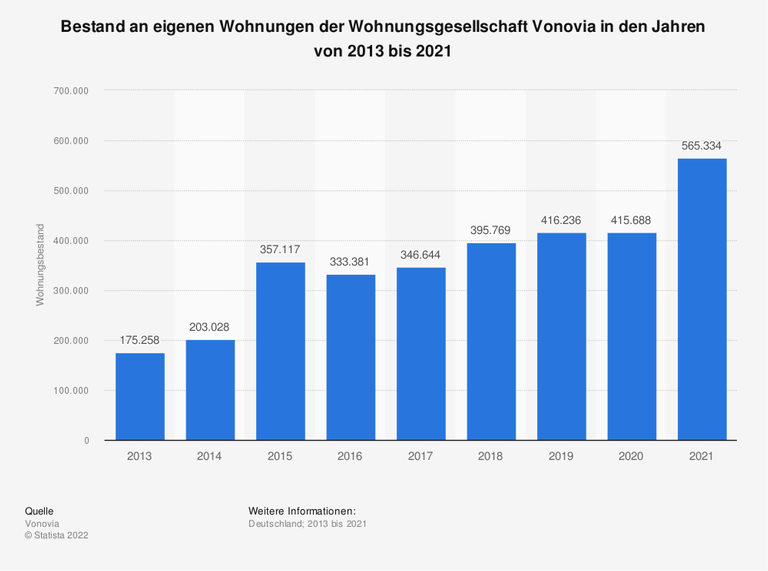

Nun könnte man von großen Immobiliengesellschaften, wie etwa Vonovia oder LEG annehmen, dass unter ihrem Dach auch gewerbliche Aktivitäten stattfinden, die dazu führen würden, dass diese Steuerentlastung nicht greift.

Aber damit die Gewerbesteuer nicht greift, damit es steuerrechtlich bei der Verwaltung von Immobilien bleibt, lagern die Unternehmen bestimmte Tätigkeiten in einzelne Tochterfirmen aus. Winterdienst ist ein plastisches Beispiel. Das große Ganze wird so portioniert, dass die Steuerbefreiung greift, erklärt Steuerexperte Trautvetter:

„Vonovia kann einzelne Immobilien in einzelne objekthaltende Gesellschaften auslagern, die dann befreit sind. Und das sieht man auch in den Berichten der großen Wohnungsunternehmen, dass die teilweise von dieser erweiterten Kürzung Gebrauch gemacht haben.“

Eingespart, wo es das Steuerrecht hergibt

Schaut man in den Geschäftsbericht 2021 des größten deutschen Vermieters, der Vonovia, dann sind da die Gewerbesteuereffekte sogar ausgewiesen. Bei etwa 2,6 Milliarden Euro Gewinn machte der Bochumer Konzern im vergangenen Jahr 215 Millionen Euro Gewerbesteuereffekte geltend. Im Klartext, es wurde eingespart, wo es das Steuerrecht hergibt.

Auf Anfrage teilte Vonovia mit, es handele sich bei den Kürzungen der Gewerbesteuer nicht um eine Begünstigung gegenüber anderen Unternehmen, die den vollen Gewerbesteuersatz zahlen. Vielmehr sei das Ziel eine „Gleichstellung mit allen anderen Steuerpflichtigen, die Einkünfte aus Vermietung und Verpachtung erzielen“. Zitat Ende. Der Konzern vergleicht somit seine eigene Besteuerung als Unternehmen mit den Steuern, die Privatvermieter zahlen und rechtfertigt so die Ausnahmen bei der Gewerbesteuer. Für die Staatssekretärin im Bauministerium, Cansel Kiziltepe stellt das ein Problem dar:

„Das ist eine Form der Steuergestaltung, die weitverbreitet ist, und natürlich dazu führt, dass die Immobiliengesellschaften hier gegenüber anderen privilegiert sind.“

Kommunen entgehen mehre Milliarden Euro jährlich an Gewerbesteuern

Das Deutsche Institut für Wirtschaftsforschung rechnet vor, dass den Kommunen auf diese Weise mehre Milliarden Euro jährlich an Gewerbesteuern entgehen. Und mancher Finanzpolitiker in den Kommunen weiß den Recherchen von Investigate Europe zufolge gar nicht, welche Summen ihm durch die Steuerlücken entgehen.

Drittes und letztes Beispiel: Gewerbliche Akteure und die Grunderwerbsteuer:

Dabei geht es um den Erwerb von Immobilien. Sogenannte Share-Deal-Konstruktionen bewirken, dass Käufer nicht eine Immobilie kaufen, sondern Anteile an einer immobilienhaltenden Gesellschaft. Dadurch wechseln formal nicht etwa die zugehörigen Grundstücke den Besitzer, sondern nur Unternehmensanteile.

Erwirbt ein Konzern weniger als 90 Prozent an einem anderen Immobilienunternehmen, wird keine Grunderwerbsteuer fällig. Eine Möglichkeit, die der Bochumer Immobilienkonzern Vonovia beim Kauf des Konkurrenten Deutsche Wohnen 2021 nutzte. Die ehemalige Grünen-Finanzpolitikerin und heutige Familienministerin Lisa Paus schätzt, dass dem Staat so vorerst mindestens etwa eine Milliarde Euro entgingen. Vonovia weist darauf hin, dass die Steuer in Zukunft doch noch fällig werden kann, wenn der Konzern weitere Anteile der Deutsche Wohnen kauft und so die 90-Prozent-Schwelle überschreitet.

Kritik von Mieterinitiativen

Solche „Share Deals“, mit denen Grunderwerbssteuer umgangen werden kann, sind Mieterinitiativen ein Dorn im Auge. So auch Katja Müller von der Initiative „Stopp Heimstaden“ in Berlin. Benannt ist die Initiative nach dem schwedischen Immobilien-Unternehmen „Heimstaden“: (*)

„Die haben sich das wahnsinnig groß auf die Mütze geschrieben, dass sie Grunderwerbsteuer zahlen. Das ist ein Share Deal, aber es ist ein hundertprozentiger Deal. Und das zeigt schon mal: Also es sollte eine Selbstverständlichkeit sein, dass sie sich an die Gesetze halten. Das sollte man gar nicht betonen müssen. Aber dadurch, dass sie das so krass betont haben, machen die sich total verdächtig. Vielleicht nicht Heimstaden in diesem einen Deal speziell, aber diese ganze Branche macht sich verdächtig. Und es zeigt auch, dass natürlich diese Finger von uns in die Wunde mit diesen Steuertricksereien bei den Share Deals, dass das auf empfindliche Spekulanten trifft."

Müller sieht mit Blick auf die Mieterinteressen die Machtkonzentration im Immobiliensektor kritisch, zumal wenn damit auch noch Steuern gespart werden können:

„Ich habe lange gedacht, dass die Politik geschlafen hat. Inzwischen bin ich überzeugt: Es ist politischer Wille, dass große, finanzstarke Konzerne hierherkommen, und hier Geld machen. Das ist ein Wirtschaftsmodell in dieser Stadt, aber es funktioniert halt dann nicht mehr, wenn die noch nicht mal Steuern zahlen.“

Der Steuerexperte des Immobilienverbandes ZIA, Hans Volckens, versteht den gesellschaftlichen Unmut an sogenannten Share Deals, also der Gewerbesteuer-Vermeidung durch den Verkauf in Anteilshäppchen. Aber er sieht auch einen Sinn in dieser gesetzlichen Regelung:

„Mir geht es ja selber so, wenn ich, wenn ich eine Wohnung kaufe, zahle ich Grunderwerbsteuer. Das ist nun mal so, aber wir alle profitieren auch ein Stück weit davon, dass es das gibt. Denn wer sind denn die typischen Käufer? Die Käufer sind ja nicht nur irgendwelche ausländischen Investoren oder großen Immobilienkonzerne, sondern es sind Fonds der Rentenversicherung. Es sind ja wesentliche deutsche institutionelle Investoren, die auch erwerben. Und da wo man es macht, spart man gewisser Weise Grunderwerbsteuer. Das hebt natürlich auch in dieser nicht ganz einfachen Zeit etwas die Ertragskraft. Institutionelle Investoren, die am Ende ihr und mein Rentenprogramm auch im Grunde bedienen müssen.“

"Rechtfertigungen dafür gibt es aus steuerpolitischer Sicht nicht"

Während die steigenden Zinsen für Kredite in den kommenden Jahren den Immobilienboom zumindest teilweise abmildern werden, sind sie auch eine Bedrohung für die hehren Neubauziele der Bundesregierung. Doch auch in Zeiten, wo der Neubau teurer wird, spricht für den Ökonomen Clemens Fuest nichts dagegen, Steuerprivilegien im Immobiliensektor abzuschaffen und so die Kosten für Immobilienunternehmen etwas zu erhöhen:

„Es geht ja hier um die Frage: Ist es gerechtfertigt, dass man bestimmten Aktivitäten Privilegien gibt, sodass andere Investitionen benachteiligt werden? Langfristig muss man das Steuersystem so aufstellen, dass wirtschaftliche Aktivitäten gleich besteuert werden. Insofern sind also kann ich mir eine Reihe von Gründen vorstellen, aus denen da nichts passiert, aber Rechtfertigungen dafür aus grundlegender steuerpolitischer Sicht gibt es eigentlich nicht.“

Marktbeobachter gehen davon aus, dass zwar die Preise für Eigenheime zurückgehen werden, die Mietpreise allerdings durch den enormen Bedarf nach Wohnraum weiter auf hohem Niveau bleiben. Und so werden auch Steuerausnahmen im Immobiliensektor auf der Tagesordnung bleiben.

Eine Recherche von Investigate Europe

(*) Anmerkung der Redaktion: Der auf diesen Absatz folgende O-Ton war durch eine Kürzung im Produktionsprozess entfallen, wir haben ihn wieder eingefügt.

![Hunderte von Helfern versuchen am 3.6.1998 im Wrack des verunglückten ICE 884 bei Eschede in der Nähe von Celle, Opfer des Zugunglücks zu bergen. Der Intercity-Express "Wilhelm Conrad Röntgen" von München nach Hamburg war mit etwa Tempo 200 gegen eine Brücke geprallt, die dabei zerfetzt wurde. Die Zahl der Todesopfer könnte auf weit über 100 steigen. Diese Schätzung nannte die Einsatzleitung der Rettungskräfte am Abend im Gespräch mit Bundesverkehrsminister Wissmann. Möglicherweise sind unter den noch nicht geborgenen Toten auch Kinder aus zwei Schulklassen. Rund 300 Menschen wurden verletzt, viele von ihnen schwer. Es handelt sich um das schwerste Zugunglück in Deutschland seit 20 Jahren. [dpabilderarchiv] Hunderte von Helfern versuchen am 3.6.1998 im Wrack des verunglückten ICE 884 bei Eschede in der Nähe von Celle, Opfer des Zugunglücks zu bergen. Der Intercity-Express "Wilhelm Conrad Röntgen" von München nach Hamburg war mit etwa Tempo 200 gegen eine Brücke geprallt, die dabei zerfetzt wurde. Die Zahl der Todesopfer könnte auf weit über 100 steigen. Diese Schätzung nannte die Einsatzleitung der Rettungskräfte am Abend im Gespräch mit Bundesverkehrsminister Wissmann. Möglicherweise sind unter den noch nicht geborgenen Toten auch Kinder aus zwei Schulklassen. Rund 300 Menschen wurden verletzt, viele von ihnen schwer. Es handelt sich um das schwerste Zugunglück in Deutschland seit 20 Jahren. [dpabilderarchiv]](https://bilder.deutschlandfunk.de/7b/1c/99/87/7b1c9987-85ad-48de-a9ef-d7cc27234184/eschede-ice-zugunglueck-100-1920x1080.jpg)